Ten artykuł stanowi praktyczny przewodnik po rozliczaniu ulgi IP Box w rocznym zeznaniu podatkowym w Polsce. Dowiesz się, jak krok po kroku skorzystać z preferencyjnej 5% stawki podatku, unikając najczęstszych błędów i spełniając wszystkie wymogi formalne, co pozwoli Ci poprawnie zastosować ulgę.

Przeczytaj również: Jak liczyć ryczałt 2025? Obliczanie krok po kroku i stawki

Rozliczenie IP Box w 2025 roku kluczowe informacje dla programistów i przedsiębiorców

- Ulga IP Box to 5% stawka podatku dla dochodów z kwalifikowanych praw własności intelektualnej (np. autorskich praw do programów komputerowych).

- Aby skorzystać z ulgi, musisz prowadzić działalność badawczo-rozwojową (B+R) i bezwzględnie odrębną ewidencję rachunkową.

- Kluczowym elementem rozliczenia jest prawidłowe obliczenie wskaźnika Nexus, który wiąże dochód z poniesionymi kosztami B+R.

- Ulgę wykazuje się w zeznaniu rocznym (PIT-36/36L) wraz z obowiązkowym załącznikiem PIT-IP.

- Najczęstsze błędy to brak ewidencji, błędne kwalifikowanie działań jako B+R oraz nieprawidłowe obliczenie wskaźnika Nexus.

Zrozumieć IP Box: Jak skorzystać z 5% podatku i co musisz wiedzieć?

Ulga IP Box to niezwykle atrakcyjne narzędzie dla innowacyjnych przedsiębiorców, pozwalające na opodatkowanie dochodów z kwalifikowanych praw własności intelektualnej stawką zaledwie 5%. Jej podstawą prawną są przepisy ustawy o podatku dochodowym od osób prawnych oraz ustawy o podatku dochodowym od osób fizycznych, a głównym celem jest wspieranie działalności badawczo-rozwojowej (B+R) i komercjalizacji jej efektów. Z ulgi tej mogą skorzystać zarówno podatnicy PIT, prowadzący działalność gospodarczą, jak i podatnicy CIT. Kluczowe warunki, które trzeba spełnić, to prowadzenie działalności B+R bezpośrednio związanej z wytworzeniem, rozwojem lub ulepszeniem kwalifikowanego IP, posiadanie takiego IP oraz, co niezwykle istotne, prowadzenie odrębnej, szczegółowej ewidencji rachunkowej.

W praktyce branży IT, autorskie prawo do programu komputerowego jest najczęściej spotykanym kwalifikowanym IP. Aby można było mówić o kwalifikowanym IP, działania podatnika muszą polegać na tworzeniu, rozwijaniu lub ulepszaniu oprogramowania. Przykładowo, pisanie nowego kodu źródłowego, implementacja innowacyjnych algorytmów, czy znaczące rozbudowanie istniejących funkcjonalności programu komputerowego z pewnością kwalifikują się jako działania prowadzące do powstania lub rozwoju kwalifikowanego IP.

Granica między działalnością badawczo-rozwojową (B+R) a zwykłymi pracami programistycznymi bywa cienka, ale kluczowa dla zastosowania ulgi. Urzędy skarbowe często podkreślają, że B+R to działania charakteryzujące się nowością, kreatywnością i systematycznością, mające na celu zdobycie nowej wiedzy lub umiejętności, lub wykorzystanie ich do tworzenia nowych lub znacząco ulepszonych produktów, procesów czy usług. Tworzenie nowego kodu i funkcjonalności, które nie istniały wcześniej lub stanowią znaczące udoskonalenie, zazwyczaj kwalifikuje się jako B+R. Natomiast rutynowe poprawki błędów (debugowanie), drobne modyfikacje interfejsu użytkownika czy aktualizacje istniejącego oprogramowania, które nie wnoszą nowej wiedzy ani nie stanowią znaczącego ulepszenia, mogą nie być uznane za działalność B+R.

Prawidłowa ewidencja: Klucz do sukcesu w rozliczeniu IP Box

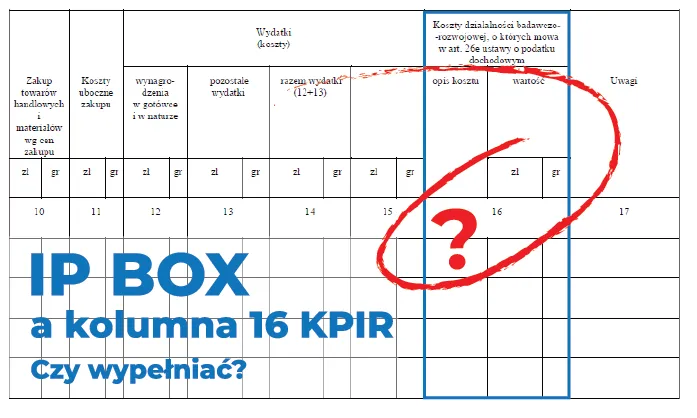

Prowadzenie odrębnej ewidencji rachunkowej to absolutny fundament prawidłowego rozliczenia ulgi IP Box. Bez niej skorzystanie z preferencyjnej stawki jest praktycznie niemożliwe, a próba jej "stworzenia na potrzeby kontroli" może skończyć się bardzo negatywnie. Prawidłowa ewidencja musi pozwalać na precyzyjne wyodrębnienie przychodów, kosztów uzyskania przychodów oraz dochodu przypadającego na każde kwalifikowane prawo własności intelektualnej. Musi być ona prowadzona na bieżąco, odzwierciedlając rzeczywisty stan faktyczny.

- Wyodrębnienie przychodów: Należy jasno określić, które przychody pochodzą z konkretnego kwalifikowanego IP (np. z umów licencyjnych, ze sprzedaży oprogramowania, z wykorzystania we własnej działalności).

- Przypisanie kosztów uzyskania przychodów: Kluczowe jest przypisanie kosztów bezpośrednio związanych z wytworzeniem, rozwojem lub ulepszeniem danego IP. Obejmuje to koszty wynagrodzeń programistów, koszty zakupu materiałów, oprogramowania, usług zewnętrznych itp.

- Koszty ogólne: Należy również uwzględnić sposób alokacji kosztów ogólnych działalności (np. czynsz, amortyzacja, koszty administracyjne) do poszczególnych IP, jeśli nie da się ich przypisać bezpośrednio.

- Dochód z kwalifikowanego IP: Ostatecznie, ewidencja musi pozwalać na obliczenie dochodu (przychody minus koszty) dla każdego kwalifikowanego IP.

W codziennej działalności kluczowe jest, aby od samego początku rozdzielać przychody i koszty dla konkretnych projektów lub kwalifikowanych praw własności intelektualnej. Można to robić poprzez systematyczne dokumentowanie wszystkich wydatków i przypisywanie ich do odpowiednich projektów. Na przykład, jeśli zespół pracuje nad dwoma różnymi modułami oprogramowania, koszty pracy programistów, zakupione licencje czy materiały powinny być przypisane do konkretnego modułu. Pomocne mogą być dedykowane narzędzia do zarządzania projektami, które pozwalają na śledzenie czasu pracy i kosztów.

Prowadzenie ewidencji w arkuszu kalkulacyjnym jest dopuszczalne z formalnego punktu widzenia, pod warunkiem, że spełnia ona wszystkie wymogi szczegółowości i precyzji. Taka ewidencja musi być czytelna, zawierać wszystkie niezbędne dane i pozwalać na łatwe wyodrębnienie wymaganych informacji. Ważne jest, aby arkusz był prowadzony systematycznie i stanowił wiarygodne odzwierciedlenie rzeczywistych operacji gospodarczych. Warto zadbać o odpowiednie formatowanie, nazewnictwo kolumn i jasne powiązania między danymi, aby w razie kontroli nie było wątpliwości co do jej poprawności.

Rozliczenie IP Box krok po kroku: Przewodnik po formularzach i obliczeniach

Pierwszym krokiem w procesie rozliczenia ulgi IP Box jest precyzyjne zidentyfikowanie i wyodrębnienie dochodu z kwalifikowanych praw własności intelektualnej. Do przychodów, które mogą być opodatkowane preferencyjną stawką 5%, zaliczamy te uzyskane z tytułu zbycia, udostępnienia (licencjonowania) lub wykorzystania we własnej działalności kwalifikowanego IP. W przypadku programistów, mogą to być przychody ze sprzedaży licencji na używanie stworzonego programu, ze sprzedaży praw autorskich do programu, czy też dochód z tytułu wdrożenia własnego oprogramowania u klienta.

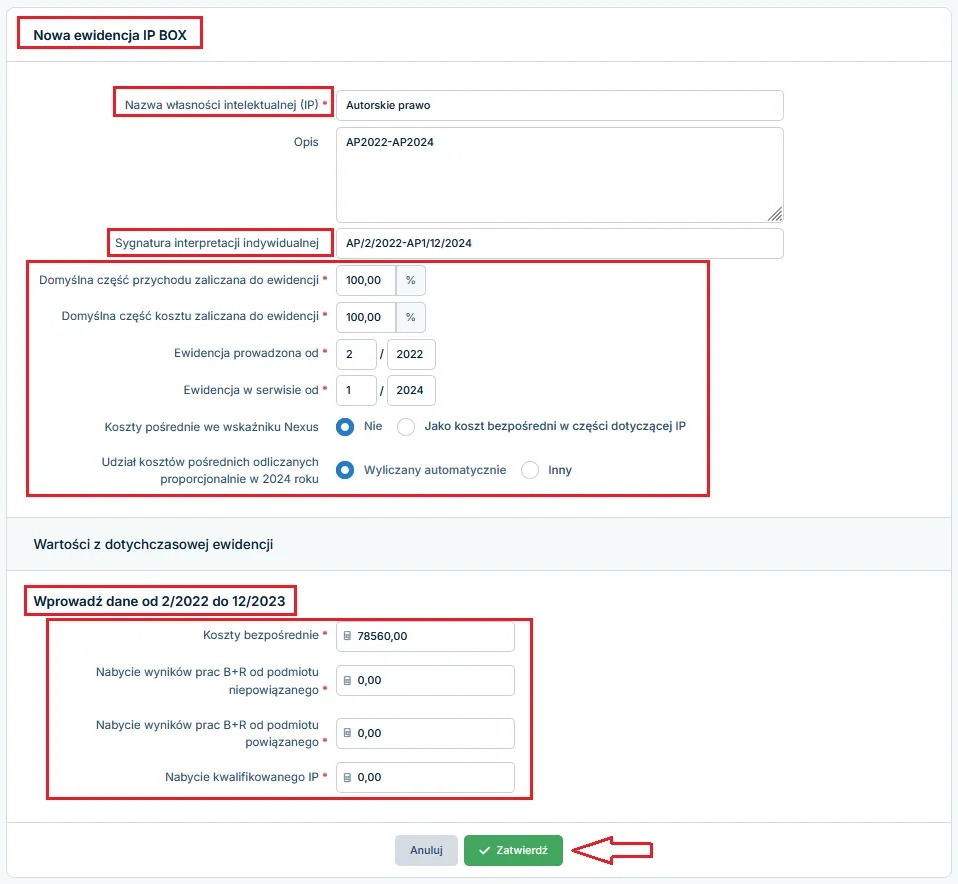

Kluczowym elementem kalkulacji ulgi IP Box jest wskaźnik Nexus. Jego celem jest powiązanie ulgi z faktycznymi kosztami poniesionymi na działalność badawczo-rozwojową w Polsce. Wskaźnik ten określa, jaka część dochodu z kwalifikowanego IP może być opodatkowana stawką 5%. Prawidłowe obliczenie wskaźnika Nexus jest niezbędne, aby nie narazić się na zarzut nieprawidłowego zastosowania ulgi.

- Koszty kwalifikowane B+R: Są to koszty bezpośrednio poniesione na działalność badawczo-rozwojową związaną z tworzeniem, rozwijaniem lub ulepszaniem kwalifikowanego IP. Mogą to być koszty wynagrodzeń pracowników B+R, koszty zakupu materiałów i surowców, koszty ekspertyz, opinii, usług badawczych.

- Nabycie wyników prac B+R od podmiotów niepowiązanych: Jeśli podatnik nabywa wyniki prac B+R od niezależnych firm, koszty te również wchodzą do licznika wskaźnika Nexus.

- Nabycie kwalifikowanego IP: Koszty nabycia samego kwalifikowanego IP (np. licencji, praw autorskich) od podmiotów niepowiązanych również są uwzględniane.

- Suma kosztów: Wszystkie wymienione koszty sumuje się, tworząc licznik wskaźnika Nexus. Mianownikiem są wszystkie koszty poniesione przez podatnika na działalność B+R, niezależnie od tego, czy były one bezpośrednio związane z kwalifikowanym IP, czy też z innymi projektami.

Kalkulacja podstawy opodatkowania wygląda następująco: dochód z kwalifikowanego IP mnożymy przez obliczony wskaźnik Nexus. Wynik tej operacji stanowi podstawę opodatkowania stawką 5%. Na przykład, jeśli podatnik uzyskał dochód 100 000 zł z tytułu licencji na swój program komputerowy, a jego wskaźnik Nexus wynosi 0.8 (czyli 80% kosztów B+R było związane z tym IP), to podstawa opodatkowania wyniesie 80 000 zł (100 000 zł * 0.8). Podatek wyniesie 5% od tej kwoty, czyli 4 000 zł.

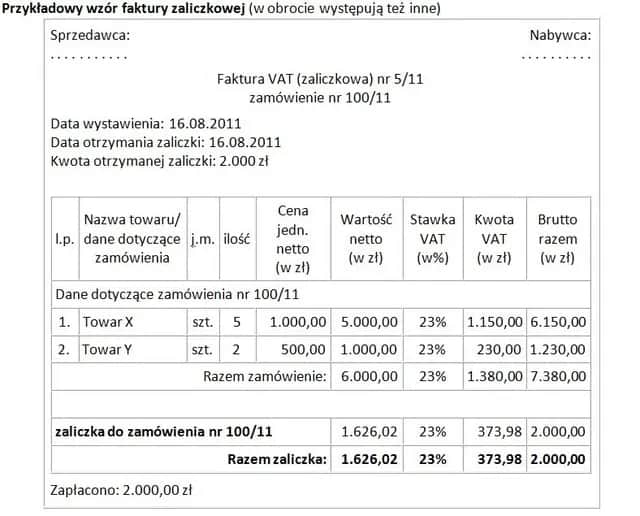

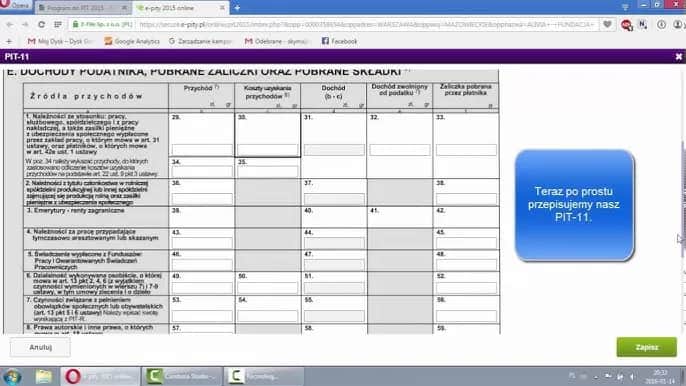

Załącznik PIT-IP jest kluczowym elementem zeznania rocznego, w którym wykazujemy dane dotyczące ulgi IP Box. Należy w nim podać informacje o kwalifikowanych prawach własności intelektualnej, ich źródłach, a także szczegółowe dane dotyczące kalkulacji dochodu oraz wskaźnika Nexus. Szczególną uwagę należy zwrócić na prawidłowe wypełnienie sekcji dotyczącej kosztów kwalifikowanych B+R oraz sposobu ich alokacji, ponieważ to właśnie te dane są podstawą do obliczenia wskaźnika Nexus.

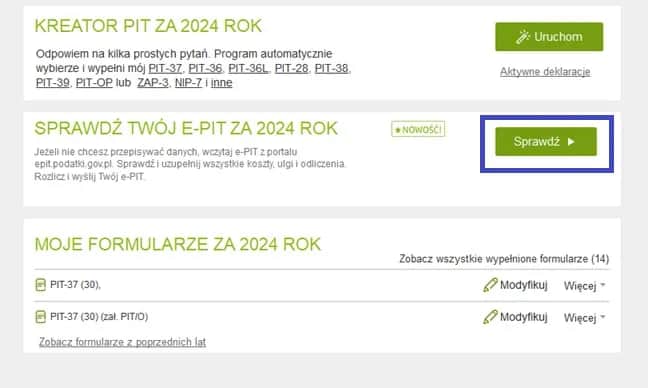

Ostateczna kwota kwalifikowanego dochodu, obliczona po zastosowaniu wskaźnika Nexus, jest przenoszona do odpowiedniej rubryki zeznania rocznego PIT-36 lub PIT-36L. W przypadku PIT-36, jest to zazwyczaj pole dotyczące dochodów opodatkowanych na zasadach ogólnych, ale z zastosowaniem obniżonej stawki. W PIT-36L, gdzie stosuje się stałą stawkę 19%, dochód objęty ulgą IP Box jest wykazywany osobno, aby mógł zostać opodatkowany stawką 5%.

Uniknij pułapek: Najczęstsze błędy przy rozliczaniu IP Box

Jednym z najpoważniejszych błędów, który niemal gwarantuje problemy z urzędem skarbowym, jest brak formalnej ewidencji lub próba "stworzenia jej na potrzeby kontroli". Organy podatkowe doskonale wiedzą, że ulga IP Box wymaga szczegółowego dokumentowania przychodów i kosztów związanych z każdym kwalifikowanym IP. Jeśli ewidencja jest niekompletna, nieczytelna lub stworzona "na ostatnią chwilę", może zostać uznana za niewiarygodną, co skutkuje odmową zastosowania ulgi i naliczeniem zaległego podatku wraz z odsetkami.

Kolejną pułapką jest zawyżanie kosztów w kalkulacji wskaźnika Nexus. Podatnicy mogą mieć pokusę, by włączyć do kosztów B+R wydatki, które nie są z nimi bezpośrednio związane, lub zawyżyć ich wartość. Takie działania są bardzo ryzykowne. Organy podatkowe dokładnie weryfikują poniesione koszty, a ich nieprawidłowe wykazanie może prowadzić do kwestionowania całego wskaźnika Nexus i, co za tym idzie, całej ulgi.

Częstym błędem jest również traktowanie każdej pracy programistycznej jako działalności badawczo-rozwojowej. Jak już wspomnieliśmy, ulga IP Box dotyczy dochodów z kwalifikowanych IP, które są efektem działalności B+R. Rutynowe prace programistyczne, takie jak poprawki błędów, proste aktualizacje czy tworzenie standardowych funkcjonalności bez elementu innowacyjności, zazwyczaj nie spełniają kryteriów B+R. Zawyżanie kosztów związanych z takimi działaniami i włączanie ich do kalkulacji ulgi jest prostą drogą do problemów.

Wreszcie, zapominanie o konieczności powiązania kosztów i przychodów z konkretnym IP jest fundamentalnym błędem. Ewidencja musi jasno pokazywać, które wydatki i które przychody dotyczą danego kwalifikowanego prawa własności intelektualnej. Jeśli nie jesteśmy w stanie udowodnić tego powiązania, urząd skarbowy może uznać, że ulga została zastosowana nieprawidłowo, ponieważ nie wykazano związku między poniesionymi nakładami a generowanymi dochodami z innowacji.

Po złożeniu deklaracji: Interpretacja i przygotowanie na kontrolę

Indywidualna interpretacja podatkowa może stanowić cenną tarczę ochronną dla podatników korzystających z ulgi IP Box. Wystąpienie o nią pozwala na uzyskanie oficjalnego stanowiska organów podatkowych w sprawie prawa do stosowania ulgi w konkretnej, indywidualnej sytuacji. Kluczowe jest jednak, aby interpretacja była precyzyjna, obejmowała wszystkie istotne aspekty działalności i faktycznie odzwierciedlała stan faktyczny. Należy pamiętać, że interpretacja chroni tylko w zakresie przedstawionym we wniosku i zgodnym ze stanem faktycznym. Jeśli rzeczywistość odbiega od tego, co zostało opisane we wniosku, interpretacja może nie stanowić pełnej ochrony.

Po złożeniu deklaracji, kluczowe jest przechowywanie wszelkiej dokumentacji, która potwierdza prawidłowość zastosowania ulgi. Obejmuje to przede wszystkim szczegółową ewidencję rachunkową, umowy licencyjne, dokumentację projektową, faktury, rachunki, a także ewentualne indywidualne interpretacje podatkowe. Dokumenty te należy przechowywać przez okres wskazany w przepisach prawa, zazwyczaj przez 5 lat, licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku. Prawidłowo prowadzona i kompletna dokumentacja to najlepszy sposób na spokojny sen i pewność siebie w przypadku ewentualnej kontroli podatkowej.