Decyzja o wycofaniu środków z funduszu inwestycyjnego to jeden z kluczowych momentów w życiu każdego inwestora. Ten artykuł pomoże Ci zrozumieć, kiedy jest właściwy czas na podjęcie tej decyzji, bazując na racjonalnych przesłankach, a nie emocjach, aby zminimalizować ryzyko i zrealizować założone cele.

Kiedy wyjść z funduszu? Klucz do świadomej decyzji inwestycyjnej

- Osiągnięcie celu inwestycyjnego to najlepszy moment na realizację zysków.

- Zmiana sytuacji życiowej lub strategii funduszu to racjonalne powody do wycofania.

- Słabe wyniki funduszu na tle rynku przez długi czas są sygnałem ostrzegawczym.

- Unikaj panicznej sprzedaży i prób "timingu" rynku, które często prowadzą do strat.

- Rozważ alternatywy takie jak konwersja jednostek, aby odroczyć podatek Belki.

- Pamiętaj o podatku Belki (19% od zysków) i potencjalnych opłatach za odkupienie.

Emocje czy strategia? Zrozum, kiedy warto wycofać się z funduszu

Jako inwestor z doświadczeniem, zawsze powtarzam, że największym wrogiem zysków są emocje. Rynek finansowy bywa kapryśny, a gwałtowne wahania kursów potrafią wywołać strach lub euforię, które skłaniają do podejmowania pochopnych decyzji. Wyjście z funduszu inwestycyjnego, podobnie jak każda inna decyzja w świecie finansów, powinno opierać się na chłodnej kalkulacji i obiektywnych czynnikach, a nie na chwilowych impulsach. Właśnie dlatego ten artykuł ma na celu pomóc Ci zidentyfikować te racjonalne przesłanki, które powinny kierować Twoim działaniem, niezależnie od rynkowego szumu.

Dobre powody, by wyjść z inwestycji: Twoja osobista checklista

Nie każde wyjście z inwestycji jest sygnałem porażki. Wręcz przeciwnie, często jest to świadomy ruch, będący częścią dobrze przemyślanej strategii. Istnieją zdrowe i racjonalne powody, dla których warto wycofać środki z funduszu, a ich zrozumienie jest kluczowe dla efektywnego zarządzania portfelem.

Osiągnięcie celu inwestycyjnego: Dlaczego to najlepszy moment na realizację zysków?

Dla mnie, jako inwestora, osiągnięcie z góry założonego celu inwestycyjnego to najbardziej satysfakcjonujący i idealny powód do wyjścia z funduszu. Niezależnie od tego, czy zbierałeś środki na zakup mieszkania, edukację dziecka, czy budowałeś kapitał na emeryturę, moment, w którym kwota na koncie funduszu pozwala zrealizować ten cel, jest sygnałem do działania. To dowód na skuteczne zarządzanie portfelem i konsekwentną realizację planu. W takiej sytuacji nie ma sensu ryzykować osiągniętych zysków, czekając na "jeszcze więcej". Czasem warto po prostu zebrać plony.

Twoja sytuacja życiowa się zmieniła? Kiedy fundusz przestaje pasować do Twoich planów

Życie bywa nieprzewidywalne, a nasza sytuacja finansowa i osobista może ulec fundamentalnym zmianom. Przykładem może być nagła potrzeba gotówki na wkład własny do kredytu hipotecznego przy zakupie mieszkania, konieczność sfinansowania leczenia, czy nawet zmiana pracy, która wiąże się z reorganizacją budżetu. Narodziny dziecka również mogą wymusić rewizję strategii, przesuwając priorytety z długoterminowego wzrostu na większą płynność i bezpieczeństwo. W takich momentach, choć trudno jest rozstawać się z inwestycją, wycofanie środków jest racjonalną reakcją na zmieniające się okoliczności i często jedynym sposobem na sprostanie nowym wyzwaniom.

Zmiana horyzontu inwestycyjnego a konieczność przebudowy portfela

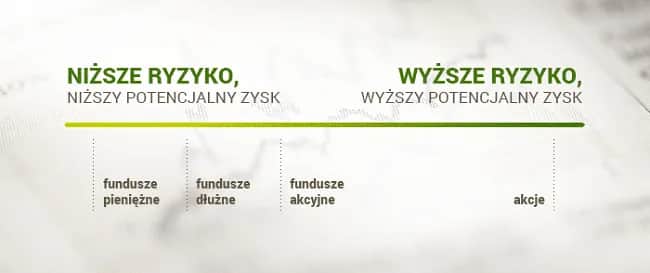

Horyzont inwestycyjny to nic innego jak czas, na jaki planujemy zainwestować nasze środki. Wraz z jego zmianą, na przykład zbliżając się do emerytury, powinna zmieniać się również nasza tolerancja na ryzyko. Młody inwestor może pozwolić sobie na większe ryzyko i inwestycje w fundusze akcyjne, licząc na wysokie stopy zwrotu w długim terminie. Jednak gdy do emerytury zostaje kilka lat, skrócenie horyzontu inwestycyjnego często prowadzi do konieczności wyjścia z bardziej ryzykownych funduszy na rzecz tych o niższym ryzyku, takich jak fundusze obligacji czy pieniężne. Celem jest wówczas ochrona zgromadzonego kapitału przed gwałtownymi wahaniami rynkowymi.

Sygnały ostrzegawcze z funduszu: Na co zwrócić uwagę?

Oprócz naszych osobistych celów i sytuacji, kluczowe jest również monitorowanie samego funduszu, w który zainwestowaliśmy. Pewne sygnały powinny wzbudzić naszą czujność i skłonić do głębszej analizy, a w konsekwencji do rozważenia wycofania środków.

Wyniki gorsze od rynku i konkurencji: Kiedy cierpliwość przestaje być cnotą?

Każdy fundusz może mieć gorszy okres, ale systematycznie słabe wyniki funduszu na tle konkurencji i benchmarku przez długi okres (np. 2-3 lata) to poważny sygnał ostrzegawczy. Benchmark to wskaźnik, do którego fundusz porównuje swoje wyniki (np. indeks WIG dla funduszy akcji polskich). Jeśli fundusz konsekwentnie nie jest w stanie dorównać rynkowi, a co gorsza, radzi sobie gorzej niż inne fundusze o podobnej strategii, to znak, że coś jest nie tak. Warto wtedy dokładnie przeanalizować:

- Długoterminową analizę wyników (np. 3-letnią, 5-letnią).

- Porównanie z indeksem rynkowym (np. WIG dla funduszy akcji polskich).

- Porównanie z funduszami konkurencyjnymi o podobnej strategii.

Cierpliwość jest cnotą w inwestowaniu, ale nie powinna być wymówką dla trwania w nierentownej inwestycji.

Zmiana zarządzającego lub strategii: Czy to wciąż ten sam fundusz, w który inwestowałeś?

Fundusz to nie tylko nazwa, ale przede wszystkim ludzie i ich strategia. Odejdzie kluczowego zarządzającego, który przez lata budował jego sukces, może znacząco wpłynąć na przyszłe wyniki. Podobnie, fundamentalna zmiana strategii inwestycyjnej funduszu na przykład przejście z funduszu akcji małych spółek na fundusz akcji globalnych zmienia jego profil ryzyka i potencjał zwrotu. Taka zmiana może sprawić, że fundusz przestanie pasować do Twoich pierwotnych założeń inwestycyjnych. Zawsze warto dokładnie czytać komunikaty TFI i analizować, czy fundusz nadal realizuje cele, dla których go wybrałeś.

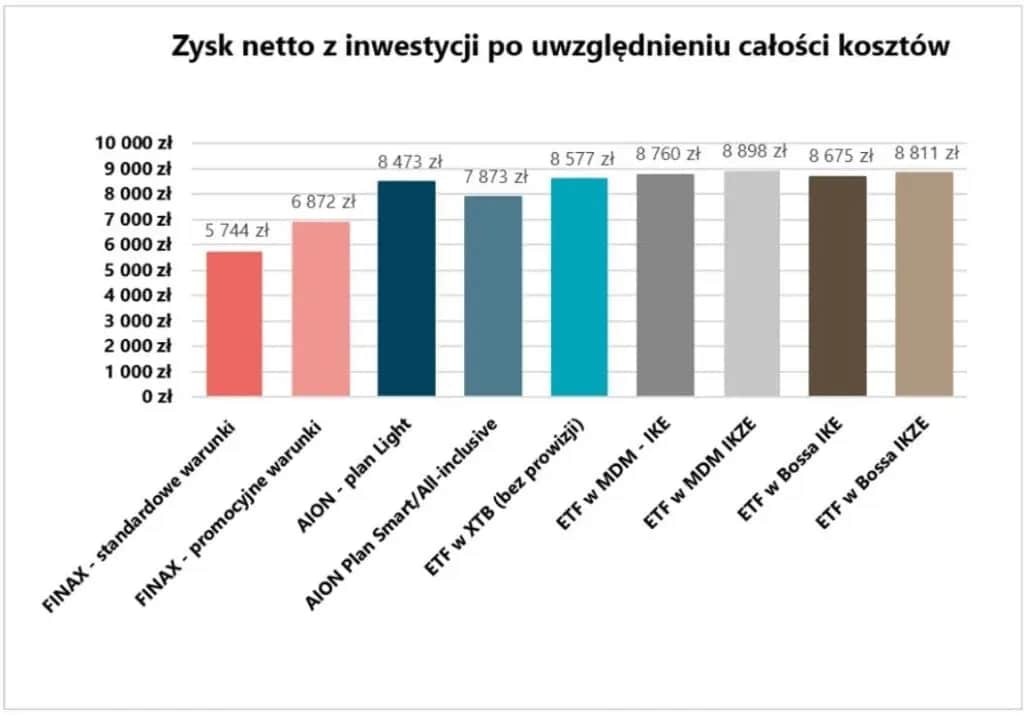

Rosnące koszty i ukryte opłaty: Jak sprawdzić, czy fundusz nie zjada Twoich zysków?

Koszty mają ogromne znaczenie dla ostatecznego zysku z inwestycji. Rosnące koszty i ukryte opłaty mogą znacząco obniżać Twoje zyski, nawet jeśli fundusz generuje przyzwoite stopy zwrotu brutto. Regularne sprawdzanie Tabeli Opłat i Prowizji (TOiP) funduszu to podstawa. Zwróć uwagę na:

- Opłata za zarządzanie.

- Opłaty manipulacyjne.

- Opłaty za odkupienie (jeśli występują).

Jeśli koszty stają się nieproporcjonalnie wysokie w stosunku do oferowanych wyników, może to być dobry powód do poszukania alternatywy.

Rynek w tarapatach: Jak odróżnić korektę od początku bessy?

Kondycja szerokiego rynku finansowego ma oczywiście wpływ na wyniki funduszy. Kluczowe jest jednak odróżnienie krótkoterminowych, naturalnych wahań i korekt od długoterminowych trendów, które mogą sygnalizować początek bessy.

Paniczna wyprzedaż na giełdzie: Dlaczego działanie pod wpływem strachu to najgorszy doradca?

Pamiętam wiele sytuacji, gdy paniczna sprzedaż podczas gwałtownych spadków na giełdzie okazywała się najgorszą możliwą decyzją. Ludzie, kierując się strachem, sprzedają swoje aktywa po najniższych cenach, realizując straty, tuż przed tym, jak rynek zaczyna się odbijać. To klasyczny błąd, który kosztuje inwestorów najwięcej. Moja rada? W takich momentach zachowaj spokój. Przejrzyj swoją strategię, sprawdź, czy Twoje cele inwestycyjne nadal są aktualne i unikaj emocjonalnych reakcji. Często to właśnie w okresach spadków pojawiają się najlepsze okazje do długoterminowych inwestycji, a nie do wycofywania kapitału.

Zmiany w gospodarce (stopy procentowe, inflacja): Jak interpretować sygnały makroekonomiczne?

Kluczowe wskaźniki makroekonomiczne, takie jak stopy procentowe, inflacja czy wzrost PKB, mają bezpośredni wpływ na różne typy funduszy inwestycyjnych. Na przykład, rosnące stopy procentowe zazwyczaj negatywnie wpływają na fundusze obligacji, ponieważ obniżają wartość istniejących papierów dłużnych. Wysoka inflacja może z kolei erodować realną wartość zysków z funduszy pieniężnych czy obligacyjnych, ale jednocześnie może sprzyjać niektórym funduszom akcji, zwłaszcza tym inwestującym w spółki z sektorów surowcowych czy nieruchomości. Zrozumienie tych zależności pozwala na świadome dostosowanie portfela do panującej sytuacji gospodarczej, zamiast reagowania na nią w panice.

Pułapki psychologiczne, które kosztują najwięcej: Tych błędów unikaj

Psychologia inwestowania jest równie ważna, co analiza fundamentalna czy techniczna. Niestety, ludzki umysł często płata nam figle, prowadząc do błędów myślowych, które mogą kosztować inwestorów najwięcej. Uświadomienie sobie tych pułapek to pierwszy krok do ich unikania.

Syndrom "jeszcze odbije": Niebezpieczna pułapka trzymania stratnych inwestycji

Ile razy słyszałem od inwestorów: "Poczekam, jeszcze odbije"? To klasyczna pułapka psychologiczna, syndrom "jeszcze odbije", polegający na trzymaniu się stratnych inwestycji w nadziei na ich powrót do wartości początkowej, często ignorując racjonalne sygnały do wyjścia. Zamiast obiektywnie ocenić sytuację, inwestorzy zaklinają rzeczywistość, bojąc się zrealizować stratę. Ignorowanie długoterminowych sygnałów ostrzegawczych, takich jak konsekwentnie słabe wyniki funduszu czy zmiana jego strategii, na rzecz ślepej wiary, może prowadzić do pogłębiania strat. Czasami lepiej jest przyznać się do błędu, zamknąć pozycję i poszukać lepszych okazji.

Próby idealnego timingu: Dlaczego próba trafienia w szczyt i dołek jest z góry skazana na porażkę?

Wielu inwestorów marzy o tym, by sprzedać aktywa dokładnie na szczycie i kupić je na samym dołku. To jest właśnie próba "łapania dołków i szczytów" (timing the market). Niestety, rzeczywistość jest brutalna jest to niezwykle trudne, a dla większości inwestorów wręcz niemożliwe do osiągnięcia. Nawet profesjonalni zarządzający rzadko są w stanie idealnie przewidzieć te punkty zwrotne. Zamiast gonić za nierealnym ideałem, lepszym i bardziej efektywnym podejściem jest długoterminowa strategia, regularne inwestowanie (np. poprzez uśrednianie kosztu zakupu) i trzymanie się swoich założeń, a nie próby wyprzedzania rynku.

Efekt stada: Dlaczego nie warto podążać za tłumem ani w trakcie hossy, ani bessy?

Efekt stada to zjawisko, w którym inwestorzy podążają za działaniami większości, często bez głębszej analizy. W trakcie hossy, gdy wszyscy kupują, łatwo jest ulec euforii i dołączyć do "stada", kupując aktywa po zawyżonych cenach. Podobnie, podczas bessy, paniczna wyprzedaż przez innych może skłonić nas do sprzedaży po najniższych cenach. Niezależne myślenie i trzymanie się własnej, przemyślanej strategii jest kluczowe. Nie warto podążać za tłumem, bo "tłum" często kupuje drogo i sprzedaje tanio. Pamiętaj, że w inwestowaniu bycie "kontrarianinem" (działającym wbrew większości) często przynosi najlepsze rezultaty.

Jak wycofać środki w praktyce? Procedury i koszty

Kiedy już podejmiesz świadomą decyzję o wyjściu z funduszu, ważne jest, aby wiedzieć, jak przeprowadzić ten proces sprawnie i bez niepotrzebnych kosztów. Aspekty techniczne i finansowe są równie istotne, co sama decyzja.

Proces umorzenia jednostek: Ile to trwa i jakich formalności się spodziewać?

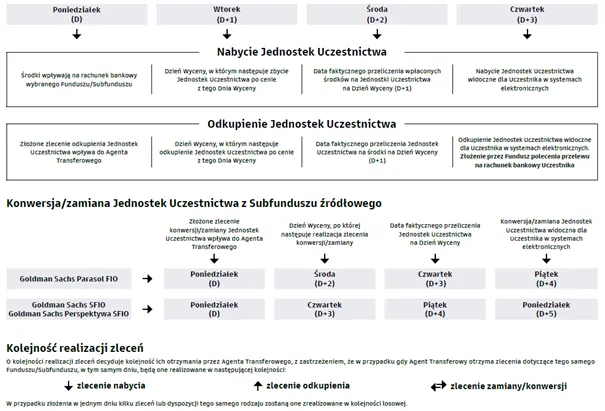

Umorzenie jednostek uczestnictwa funduszu to zazwyczaj prosty proces, ale wymaga znajomości kilku zasad. Oto, czego możesz się spodziewać:

- Sposoby złożenia zlecenia: Zlecenie odkupienia jednostek możesz złożyć online (przez system transakcyjny TFI lub dystrybutora), telefonicznie lub osobiście w placówce. Wybierz opcję, która jest dla Ciebie najwygodniejsza.

- Zasady wyceny: Zlecenie jest realizowane według wyceny z dnia złożenia zlecenia. Jeśli złożysz je po godzinie granicznej (zazwyczaj 15:00-16:00), wycena nastąpi z dnia następnego. Warto to sprawdzić, aby nie być zaskoczonym.

- Typowy czas oczekiwania na środki: Środki z umorzenia trafiają na Twoje konto bankowe zazwyczaj w ciągu kilku dni roboczych, od 2 do 7 dni, w zależności od funduszu i TFI.

- Potencjalne formalności: Przy większych kwotach lub w przypadku, gdy od dawna nie aktualizowałeś swoich danych, TFI może poprosić o weryfikację tożsamości. Upewnij się, że Twoje dane są aktualne, aby uniknąć opóźnień.

Podatek Belki w 2026 roku: Wszystko, co musisz wiedzieć o 19% podatku od zysków

Wycofanie środków z funduszu inwestycyjnego wiąże się z koniecznością zapłaty 19% podatku od zysków kapitałowych, tzw. "podatku Belki". Jest to kluczowa informacja, o której wielu inwestorów zapomina. Co ważne, podatek ten jest pobierany automatycznie przez Towarzystwo Funduszy Inwestycyjnych (TFI) w momencie umorzenia jednostek. Oznacza to, że inwestor otrzymuje na konto kwotę netto, już po odliczeniu podatku, i nie musi samodzielnie rozliczać tego dochodu w rocznym zeznaniu PIT. Niestety, w ramach rozliczenia przez TFI, strata z jednego funduszu nie może być kompensowana z zyskiem z innego.

Opłaty za odkupienie: Gdzie szukać informacji o dodatkowych kosztach wyjścia?

Oprócz podatku, musisz być świadomy potencjalnych opłat związanych z wyjściem z inwestycji. Wiele funduszy, zwłaszcza tych dystrybuowanych przez banki lub pośredników, może wciąż stosować opłaty za umorzenie (tzw. opłaty likwidacyjne lub opłaty za odkupienie). Często mają one charakter warunkowy i maleją z czasem trwania inwestycji, znikając całkowicie po np. 3-5 latach. Aby uniknąć nieprzyjemnych niespodzianek, zawsze:

- Sprawdzenie TOiP funduszu (Tabela Opłat i Prowizji).

- Zwrócenie uwagi na okresy karencji (np. 3-5 lat).

- Wysokość procentowa opłaty w zależności od czasu inwestycji.

Dokładne zapoznanie się z TOiP przed podjęciem decyzji o wycofaniu środków jest absolutnie kluczowe.

Nie zawsze musisz sprzedawać: Alternatywy dla całkowitego wyjścia z funduszu

Całkowite wyjście z funduszu nie zawsze jest jedyną ani najlepszą opcją. Inwestorzy mają do dyspozycji elastyczne alternatywy, które pozwalają na zmianę strategii, realizację części zysków lub odroczenie podatku, bez konieczności zamykania całej pozycji.

Konwersja i zamiana jednostek: Jak zmienić strategię bez płacenia podatku?

Jedną z najbardziej efektywnych alternatyw jest konwersja lub zamiana jednostek na inny fundusz o odmiennym profilu (np. z akcyjnego na obligacyjny) w ramach tego samego TFI. To doskonałe narzędzie, gdy chcesz zmienić swoją strategię inwestycyjną, ale nie chcesz płacić podatku Belki. Główne zalety tej opcji to:

- Często bezpłatne lub tańsze niż sprzedaż i ponowny zakup.

- Odroczenie zapłaty podatku Belki do momentu ostatecznego wyjścia z inwestycji.

- Możliwość elastycznej zmiany strategii inwestycyjnej, np. zmniejszenia ryzyka przed emeryturą.

Dzięki konwersji możesz dostosować swój portfel do zmieniających się warunków rynkowych czy osobistych potrzeb, nie tracąc przy tym części zysków na podatku.

Przeczytaj również: Jak inwestować w fundusze? Przewodnik krok po kroku dla początkujących

Częściowe umorzenie: Mądry sposób na realizację części zysków lub pozyskanie gotówki

Jeśli potrzebujesz gotówki na konkretny cel, ale nie chcesz zamykać całej pozycji w funduszu, rozwiązaniem jest umorzenie częściowe. Pozwala to na realizację części zysków lub pozyskanie potrzebnej gotówki, jednocześnie pozostawiając resztę kapitału w inwestycji. Jest to elastyczne narzędzie, które pozwala na zachowanie ekspozycji na rynek i dalsze czerpanie korzyści z potencjalnego wzrostu, jednocześnie zaspokajając bieżące potrzeby finansowe. To mądry sposób na zarządzanie płynnością, bez konieczności rezygnowania z długoterminowych celów.

Decyzja o wyjściu z funduszu: Stwórz racjonalny plan działania

Pamiętaj, że świadoma decyzja o wyjściu z funduszu wymaga analizy wielu czynników zarówno tych związanych z Twoją osobistą sytuacją, jak i z kondycją samego funduszu oraz szerokiego rynku. Zachęcam Cię do regularnego przeglądania swoich celów inwestycyjnych, wyników funduszu, warunków rynkowych i osobistej sytuacji. Tylko proaktywne podejście i działanie zgodnie z racjonalnym planem pozwoli Ci maksymalizować zyski i minimalizować ryzyko w długim terminie.