Decyzja o powierzeniu zarządzania własnymi oszczędnościami profesjonaliście to ważny krok, który może przynieść znaczące korzyści, ale wiąże się też z kosztami. W tym artykule przyjrzymy się bliżej roli doradcy inwestycyjnego, jego kosztom, korzyściom oraz alternatywnym rozwiązaniom, aby pomóc Ci świadomie ocenić, czy ta usługa jest dla Ciebie opłacalna.

Doradca inwestycyjny: kiedy spersonalizowana strategia jest warta swojej ceny i jakie są alternatywy?

- Doradca inwestycyjny to zawód regulowany licencją KNF, różniący się od nieregulowanego doradcy finansowego.

- Koszty usług to najczęściej procent od zarządzanych aktywów (0,5-2% rocznie) lub premia za sukces.

- Usługa jest dedykowana klientom z większym kapitałem, często od kilkuset tysięcy złotych.

- Główne korzyści to spersonalizowana strategia, dostęp do wiedzy eksperckiej i ochrona przed emocjonalnymi decyzjami.

- Wady to przede wszystkim wysokie koszty, które mogą obniżyć zyski, oraz brak gwarancji wyników.

- Alternatywy obejmują robo-doradztwo, samodzielne inwestowanie (DIY) oraz gotowe fundusze inwestycyjne.

Kim naprawdę jest doradca inwestycyjny w Polsce

W Polsce doradca inwestycyjny to nie tylko tytuł, ale przede wszystkim zawód ściśle regulowany. Aby móc legalnie świadczyć usługi doradztwa inwestycyjnego, osoba musi posiadać licencję wydaną przez Komisję Nadzoru Finansowego (KNF). Proces jej uzyskania jest wymagający obejmuje zdanie skomplikowanego, trzyetapowego egzaminu państwowego, który weryfikuje wiedzę kandydata z zakresu rynków finansowych, prawa i etyki zawodowej. To właśnie ta licencja stanowi fundamentalne rozróżnienie między prawdziwym ekspertem a osobą oferującą produkty finansowe bez odpowiednich kwalifikacji.

Licencja KNF: Znak jakości, który odróżnia eksperta od sprzedawcy

Posiadanie licencji KNF to dla klienta swoisty znak jakości i gwarancja, że doradca przeszedł rygorystyczną weryfikację swoich kompetencji. W praktyce oznacza to, że doradca inwestycyjny działa w ramach określonych przepisów, podlega nadzorowi i musi przestrzegać zasad etyki zawodowej. W przeciwieństwie do niego, tzw. doradca finansowy często działa w szarej strefie regulacyjnej. Jego głównym celem może być sprzedaż konkretnych produktów, za co otrzymuje prowizję od instytucji finansowych, co może rodzić konflikt interesów. Dlatego tak ważne jest, aby zawsze sprawdzać, czy osoba, której powierzamy nasze finanse, posiada oficjalne uprawnienia.

Doradca inwestycyjny a doradca finansowy kluczowa różnica, której nieznajomość może Cię drogo kosztować

Kluczowa różnica między doradcą inwestycyjnym a doradcą finansowym leży w regulacji i odpowiedzialności. Doradca inwestycyjny, posiadając licencję KNF, jest zobowiązany do działania w najlepszym interesie klienta. Jego wynagrodzenie powinno być przejrzyste i niekoniecznie powiązane ze sprzedażą konkretnych produktów. Natomiast doradca finansowy, często działający jako pośrednik, może być wynagradzany za sprzedaż produktów, co może prowadzić do sytuacji, w której rekomendacje niekoniecznie są optymalne dla klienta, a jedynie dla sprzedawcy. Niezrozumienie tej różnicy może skutkować nie tylko gorszymi wynikami inwestycyjnymi, ale także dodatkowymi, nieprzewidzianymi kosztami.

Jakie zadania realnie wykonuje doradca dla Twojego portfela?

Współpraca z profesjonalnym doradcą inwestycyjnym to znacznie więcej niż tylko zlecenie zarządzania aktywami. To proces, który ma na celu zbudowanie solidnych fundamentów finansowych i realizację Twoich długoterminowych celów. Doradca pełni rolę architekta Twojej strategii finansowej, opierając się na dogłębnej analizie Twojej sytuacji.

Najważniejsze korzyści ze współpracy z profesjonalnym doradcą

Decyzja o skorzystaniu z usług doradcy inwestycyjnego może przynieść szereg wymiernych korzyści, które wykraczają poza samo zarządzanie portfelem. Profesjonalista potrafi spojrzeć na Twoje finanse z szerszej perspektywy, uwzględniając Twoje indywidualne potrzeby i cele.

Strategia "szyta na miarę": Dlaczego gotowe rozwiązania to za mało?

Każdy z nas jest inny mamy inne cele życiowe, inny horyzont czasowy, inny apetyt na ryzyko. Dlatego tak ważne jest, aby strategia inwestycyjna była dopasowana indywidualnie. Doradca inwestycyjny poświęci czas na dogłębne poznanie Twojej sytuacji finansowej, zrozumienie Twoich aspiracji (czy chcesz kupić dom, zapewnić sobie spokojną emeryturę, czy może sfinansować edukację dzieci) oraz ocenę Twojej tolerancji na ryzyko. Na tej podstawie stworzy spersonalizowany plan, który uwzględnia te wszystkie czynniki, co jest niemożliwe w przypadku gotowych, masowych rozwiązań.

Emocje na wodzy: Jak doradca chroni Cię przed najgorszym wrogiem inwestora Tobą samym

Rynki finansowe bywają nieprzewidywalne, a wahania nastrojów inwestorów mogą prowadzić do emocjonalnych decyzji, które często okazują się kosztowne. Strach podczas spadków może skłonić do panicznej sprzedaży aktywów po najniższych cenach, a euforia podczas wzrostów do lekkomyślnego kupowania. Doradca inwestycyjny działa jak kotwica, pomagając zachować spokój i dyscyplinę. Opierając się na faktach i długoterminowej strategii, chroni Cię przed podejmowaniem pochopnych decyzji pod wpływem chwili.

Dostęp do wiedzy i rynków, na które samodzielnie nie masz czasu

Świat finansów jest złożony i ciągle się zmienia. Śledzenie najnowszych analiz, trendów rynkowych i dostępnych instrumentów inwestycyjnych wymaga czasu i specjalistycznej wiedzy. Doradca inwestycyjny dysponuje tymi zasobami. Zapewnia dostęp do informacji i narzędzi, które mogą być niedostępne dla przeciętnego inwestora. Dzięki temu możesz mieć pewność, że Twoje decyzje są podejmowane w oparciu o rzetelną analizę, a Twój portfel jest budowany przy wykorzystaniu najnowszych możliwości rynkowych, co oszczędza Twój cenny czas.

Ile kosztuje luksus osobistego doradcy inwestycyjnego?

Usługi licencjonowanego doradcy inwestycyjnego to inwestycja, która wiąże się z konkretnymi kosztami. Zrozumienie struktury tych opłat jest kluczowe dla oceny opłacalności takiej współpracy. Najczęściej spotykane modele wynagrodzenia mają na celu zapewnienie, że doradca jest motywowany do osiągania dobrych wyników dla klienta, ale zawsze warto dokładnie przeanalizować umowę.

Model procentowy (AUM): Najpopularniejszy, ale czy najlepszy dla Ciebie?

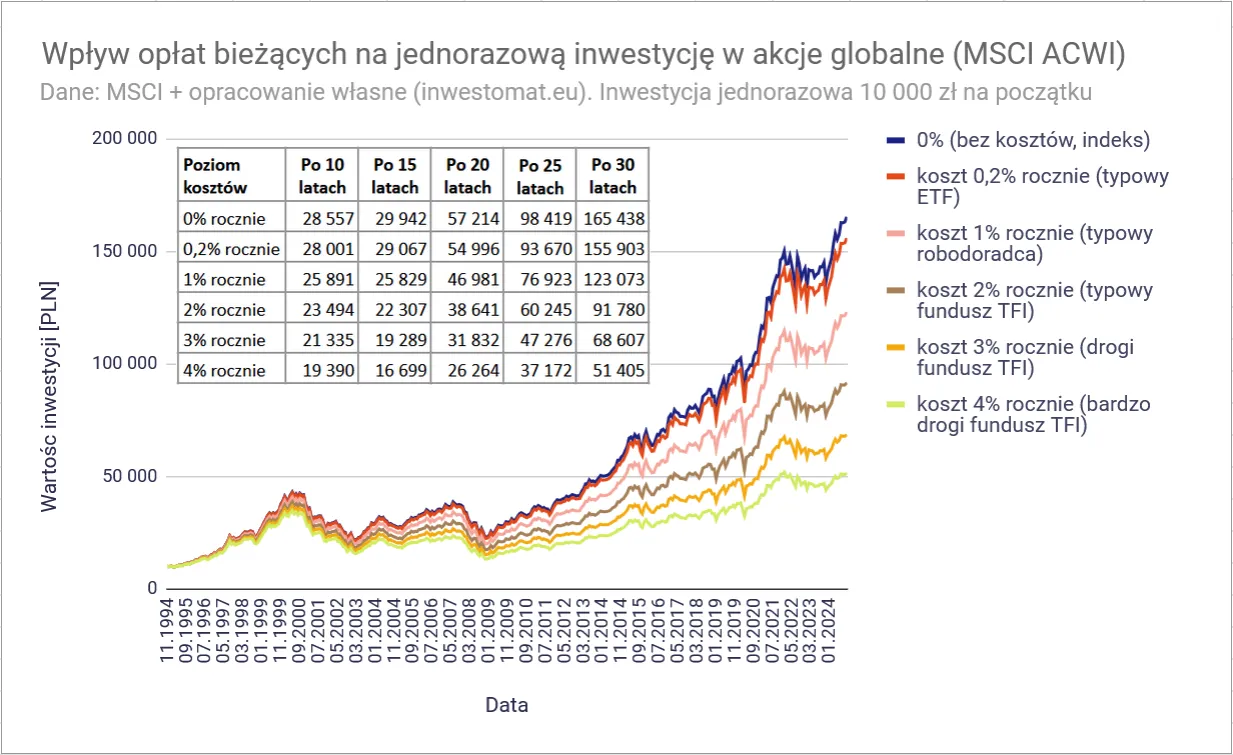

Najczęściej stosowanym modelem wynagrodzenia doradcy inwestycyjnego jest procent od wartości zarządzanych aktywów (AUM - Assets Under Management). Ta opłata zazwyczaj mieści się w przedziale od 0,5% do 2% wartości portfela rocznie. Oznacza to, że im większy kapitał powierzasz doradcy, tym wyższa będzie jego prowizja. Choć ten model wydaje się prosty i sprawia, że doradca zarabia proporcjonalnie do wielkości Twojego majątku, warto pamiętać, że wysokie opłaty mogą znacząco wpłynąć na ostateczną stopę zwrotu z inwestycji, zwłaszcza w długim terminie.

Premia za sukces (Success Fee): Kiedy płacisz tylko za realne zyski?

Alternatywnym modelem wynagrodzenia jest tzw. premia za sukces (success fee). W tym przypadku doradca otrzymuje dodatkową prowizję, gdy uda mu się wypracować zysk przekraczający określony poziom odniesienia (np. stopę zwrotu z indeksu porównawczego lub ustaloną stopę bazową). Często model ten jest łączony z niższą opłatą za zarządzanie aktywami. Premia za sukces może być atrakcyjna, ponieważ bezpośrednio wiąże wynagrodzenie doradcy z osiąganymi wynikami. Warto jednak dokładnie zrozumieć, od jakiej kwoty naliczany jest sukces i jakie są zasady jego obliczania.

Ukryte koszty: Na co zwrócić uwagę w umowie, by uniknąć niespodzianek?

Oprócz wspomnianych modeli, mogą istnieć inne formy wynagrodzenia, takie jak stała opłata (flat fee) za określony okres lub stawka godzinowa za konsultacje. Niezależnie od modelu, kluczowa jest transparentność. Przed podpisaniem umowy warto zadać doradcy kilka kluczowych pytań:

- Jak dokładnie naliczane są opłaty i czy istnieją jakieś dodatkowe koszty, o których nie wspomniano?

- Jak często i w jakiej formie będę otrzymywać raporty dotyczące wyników mojego portfela?

- Czy doradca otrzymuje jakiekolwiek prowizje od instytucji finansowych za polecanie konkretnych produktów?

- Jaka jest filozofia inwestycyjna doradcy i jak zamierza osiągnąć moje cele?

Dokładne zrozumienie wszystkich aspektów umowy pozwoli uniknąć nieprzyjemnych niespodzianek i zapewni przejrzystą współpracę.

Kiedy współpraca z doradcą inwestycyjnym jest naprawdę opłacalna

Nie każdy potrzebuje usług licencjonowanego doradcy inwestycyjnego. Ta forma profesjonalnego wsparcia finansowego jest najbardziej efektywna w określonych sytuacjach i dla konkretnych grup klientów. Zastanówmy się, kiedy warto rozważyć taką inwestycję.

Magiczny próg wejścia: Od jakiej kwoty Twoje aktywa kwalifikują się do profesjonalnego zarządzania?

Usługi licencjonowanych doradców inwestycyjnych są zazwyczaj skierowane do osób dysponujących znacznym kapitałem. Minimalny próg wejścia, od którego współpraca staje się ekonomicznie uzasadniona dla obu stron, często zaczyna się od kilkuset tysięcy złotych. Mówimy tu zazwyczaj o kwotach rzędu 100 000 do 500 000 PLN, a czasem nawet więcej. Dla osób z mniejszymi oszczędnościami koszty zarządzania mogą pochłonąć znaczną część potencjalnych zysków, co czyni tę opcję mniej atrakcyjną w porównaniu do alternatyw.

Jesteś zajętym profesjonalistą? Analiza, dla kogo oszczędność czasu jest warta swojej ceny

Jeśli jesteś osobą zapracowaną, prowadzącą własną firmę lub zajmującą wysokie stanowisko, czas jest Twoim najcenniejszym zasobem. Samodzielne zarządzanie portfelem inwestycyjnym wymaga poświęcenia wielu godzin na analizę, śledzenie rynków i podejmowanie decyzji. W takiej sytuacji powierzenie tych zadań profesjonaliście może być niezwykle cenne. Oszczędność czasu, którą zyskujesz, może być dla Ciebie warta więcej niż koszt usługi doradcy, pozwalając Ci skupić się na rozwoju kariery lub innych ważnych aspektach życia.

Skomplikowane cele finansowe: Kiedy Excel i blogi finansowe przestają wystarczać?

Posiadanie prostych celów finansowych, takich jak odłożenie na wakacje czy podstawowa emerytura, można często zrealizować samodzielnie, korzystając z podstawowych narzędzi jak arkusze kalkulacyjne czy poradniki z blogów finansowych. Jednak w przypadku bardziej złożonych potrzeb na przykład planowania sukcesji, optymalizacji podatkowej, zarządzania majątkiem rodzinnym, czy realizacji wielu celów o różnym horyzoncie czasowym samodzielne działania mogą okazać się niewystarczające. Doradca inwestycyjny posiada wiedzę i narzędzia, aby stworzyć kompleksową strategię, która uwzględni wszystkie te niuanse i pomoże Ci skutecznie dążyć do realizacji nawet najbardziej ambitnych planów.

Nie tylko doradca: poznaj swoje alternatywy

Świat inwestycji oferuje wiele ścieżek. Zanim zdecydujesz się na współpracę z doradcą inwestycyjnym, warto poznać inne dostępne opcje, które mogą lepiej odpowiadać Twoim potrzebom i możliwościom finansowym.

Robo-doradztwo: Czy algorytm może zastąpić człowieka i ile na tym oszczędzisz?

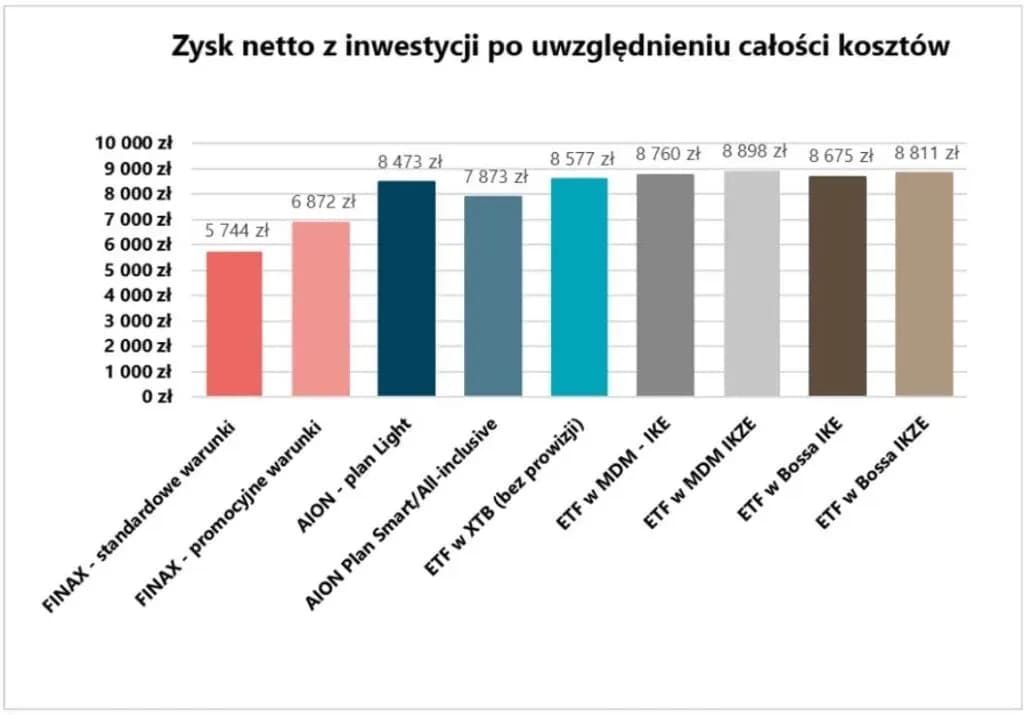

Robo-doradztwo to stosunkowo nowa, ale szybko zyskująca na popularności forma zarządzania inwestycjami. Polega na wykorzystaniu algorytmów komputerowych do tworzenia i zarządzania portfelem inwestycyjnym, zazwyczaj opartym na tanich funduszach ETF (Exchange Traded Funds). Proces zazwyczaj zaczyna się od wypełnienia ankiety, która określa Twoje cele i tolerancję na ryzyko. Robo-doradcy są znacznie tańsi od tradycyjnych doradców, z opłatami rzędu 0,5-1% rocznie, i oferują niski próg wejścia, co czyni ich dostępnymi dla szerszego grona inwestorów. W Polsce usługi te są już dostępne, oferowane przez niektóre banki i firmy fintechowe.

Inwestowanie na własną rękę (DIY): Pełna kontrola i zerowe koszty zarządzania ale jakim kosztem?

Samodzielne inwestowanie, często określane jako DIY (Do It Yourself), to opcja dla osób, które chcą mieć pełną kontrolę nad swoimi finansami i nie boją się poświęcić czasu na naukę i analizę. Główną zaletą tej metody jest brak kosztów zarządzania, poza ewentualnymi prowizjami maklerskimi. Możesz samodzielnie wybierać akcje, obligacje, fundusze ETF czy inne instrumenty. Jednakże, wymaga to posiadania sporej wiedzy, umiejętności analizy rynkowej oraz dyscypliny emocjonalnej. Błędy popełnione z niewiedzy lub pod wpływem emocji mogą być kosztowne i przewyższyć oszczędności na opłatach za zarządzanie.

Fundusze inwestycyjne: Gotowe rozwiązanie z TFI plusy i minusy

Fundusze inwestycyjnezarządzane przez Towarzystwa Funduszy Inwestycyjnych (TFI) to kolejna popularna alternatywa. Oferują one gotowe strategie inwestycyjne, które mogą być dopasowane do różnych profili inwestorów, na przykład fundusze cyklu życia, które automatycznie dostosowują skład portfela do wieku inwestora. Ich zaletą jest prostota i dostępność. Jednakże, fundusze TFI zazwyczaj charakteryzują się wyższymi opłatami za zarządzanie w porównaniu do pasywnych funduszy ETF, co może negatywnie wpływać na długoterminowe wyniki inwestycji.

Jak wybrać dobrego doradcy inwestycyjnego i nie żałować

Wybór odpowiedniego doradcy inwestycyjnego to kluczowy krok, który może zadecydować o sukcesie Twoich inwestycji. Proces ten wymaga staranności i uwagi, aby mieć pewność, że współpracujesz z profesjonalistą, który naprawdę rozumie Twoje potrzeby.

Sprawdź licencję w rejestrze KNF pierwszy i obowiązkowy krok

Absolutnie pierwszy i najważniejszy krok to weryfikacja posiadania przez kandydata licencji doradcy inwestycyjnego. Można to łatwo zrobić, sprawdzając oficjalny rejestr podmiotów nadzorowanych prowadzony przez Komisję Nadzoru Finansowego. Brak wpisu w rejestrze powinien być natychmiastowym sygnałem ostrzegawczym. Pamiętaj, że licencja KNF to nie tylko formalność, ale przede wszystkim gwarancja, że doradca przeszedł odpowiednie szkolenia i podlega nadzorowi.

Filozofia inwestycyjna: Upewnij się, że nadajecie na tych samych falach

Każdy doradca ma swoją unikalną filozofię inwestycyjną sposób, w jaki podchodzi do rynków, jakie instrumenty preferuje i jak zarządza ryzykiem. Zanim zdecydujesz się na współpracę, porozmawiaj z potencjalnym doradcą o jego podejściu. Czy jest ono zgodne z Twoimi przekonaniami i tolerancją na ryzyko? Czy preferuje inwestycje aktywne czy pasywne? Czy skupia się na krótkoterminowych zyskach, czy buduje długoterminową strategię? Dopasowanie filozofii inwestycyjnej jest kluczowe dla budowania wzajemnego zaufania i osiągania satysfakcjonujących wyników.

Transparentność kosztów i raportowania: O co pytać na pierwszym spotkaniu?

Kluczowym elementem każdej udanej współpracy jest pełna transparentność, zwłaszcza jeśli chodzi o finanse. Na pierwszym spotkaniu z doradcą inwestycyjnym koniecznie zapytaj o:

- Szczegółowy cennik usług i wszelkie potencjalne dodatkowe opłaty.

- Częstotliwość i format raportów dotyczących wyników portfela.

- Politykę doradcy w zakresie potencjalnych konfliktów interesów.

- Metodykę oceny ryzyka i sposoby jego ograniczania.

Jasne odpowiedzi na te pytania pozwolą Ci uniknąć nieporozumień i zapewnią, że obie strony mają takie same oczekiwania.

Przeczytaj również: Dlaczego fundusze spadają? Kluczowe przyczyny i jak działać

Doradca inwestycyjny: ostateczny bilans zysków i strat

Podsumowując, decyzja o zatrudnieniu doradcy inwestycyjnego powinna być poprzedzona gruntowną analizą własnej sytuacji finansowej, celów i dostępnych zasobów. Usługa ta jest zdecydowanie najbardziej opłacalna dla osób dysponujących znacznym kapitałem (często od kilkuset tysięcy złotych), które cenią sobie spersonalizowaną strategię, profesjonalną wiedzę i oszczędność czasu. Doradca może być nieocenionym partnerem w realizacji złożonych celów finansowych i zapewnieniu dyscypliny emocjonalnej w trudnych czasach rynkowych. Jednakże, wysokie koszty tej usługi mogą znacząco obniżyć stopę zwrotu, zwłaszcza przy mniejszym kapitale. W takich przypadkach, a także dla osób preferujących pełną kontrolę lub szukających tańszych rozwiązań, alternatywy takie jak robo-doradztwo, samodzielne inwestowanie czy gotowe fundusze inwestycyjne mogą okazać się lepszym wyborem. Kluczem jest świadomy wybór dopasowany do indywidualnych potrzeb.