Zrozumienie, czym jest portfel inwestycyjny, to fundament dla każdego, kto chce świadomie pomnażać swój kapitał i skutecznie zarządzać ryzykiem. Szczególnie dla początkujących inwestorów, stanowi on klucz do budowania stabilnej przyszłości finansowej.

Portfel inwestycyjny to zbiór aktywów pomagający pomnażać kapitał i zarządzać ryzykiem

- Portfel inwestycyjny to indywidualny zbiór różnorodnych aktywów finansowych i niefinansowych.

- Jego głównym celem jest pomnażanie kapitału przy jednoczesnym zarządzaniu ryzykiem poprzez dywersyfikację.

- Kluczowe składniki to akcje, obligacje, fundusze (w tym ETF-y), nieruchomości, surowce, kryptowaluty oraz lokaty.

- Budowa portfela zależy od celu inwestycyjnego, horyzontu czasowego i indywidualnej tolerancji na ryzyko.

- Wyróżnia się portfele konserwatywne, zrównoważone i agresywne, dostosowane do różnych profili inwestorów.

- Dywersyfikacja, czyli rozłożenie środków na różne klasy aktywów, jest fundamentalną zasadą ochrony kapitału.

Czym jest portfel inwestycyjny? Definicja dla początkujących

Portfel, czyli Twój osobisty zbiór inwestycji: co to oznacza w praktyce?

Wyobraź sobie portfel inwestycyjny jako swój osobisty, starannie skomponowany zbiór różnych aktywów. To nie tylko garść akcji jednej firmy czy jedna obligacja. To całe spektrum instrumentów finansowych od tych tradycyjnych, jak akcje i obligacje, po te bardziej nowoczesne, jak fundusze ETF czy nawet kryptowaluty. Może on również obejmować aktywa niefinansowe, takie jak nieruchomości. W praktyce oznacza to, że wszystkie te inwestycje należą do Ciebie i stanowią Twoją indywidualną strategię pomnażania kapitału.

Dlaczego jeden instrument finansowy to za mało? Klucz do zrozumienia celu portfela

Postawienie wszystkiego na jedną kartę, czyli inwestowanie w jeden tylko instrument finansowy, jest jak próba przejechania długiej trasy na jednym kole. Jest to niezwykle ryzykowne i mało efektywne. Głównym celem portfela inwestycyjnego jest właśnie przeciwdziałanie temu. Chodzi o to, by pomnażać Twój kapitał, ale jednocześnie mądrze zarządzać ryzykiem. Rozłożenie pieniędzy na różne inwestycje sprawia, że potencjalne straty w jednej części portfela mogą zostać zrekompensowane zyskami w innej. To podstawa stabilnego wzrostu.

Metafora koszyka z jajkami: jak dywersyfikacja chroni Twój kapitał?

Najlepszym sposobem na zrozumienie dywersyfikacji jest klasyczna metafora: nigdy nie wkładaj wszystkich jajek do jednego koszyka. Dlaczego? Bo jeśli upuścisz ten jeden koszyk, stracisz wszystkie jajka. Podobnie jest z inwestycjami. Dywersyfikacja polega na rozłożeniu Twoich środków na różne, najlepiej niezależne od siebie klasy aktywów. Gdy jedna klasa aktywów (np. akcje spółek technologicznych) przeżywa trudniejsze chwile, inne (np. obligacje skarbowe czy złoto) mogą zachowywać się stabilnie lub nawet rosnąć. Dzięki temu ogólne ryzyko całego portfela jest znacznie niższe, a Twój kapitał jest lepiej chroniony.

Z czego może składać się Twój portfel? Przegląd najważniejszych klocków

Akcje: jak stać się współwłaścicielem największych firm?

Kupując akcje, stajesz się w zasadzie współwłaścicielem firmy, która je wyemitowała. W Polsce najczęściej kupujemy akcje spółek notowanych na Giełdzie Papierów Wartościowych w Warszawie (GPW), ale równie popularne są rynki zagraniczne. Jako akcjonariusz masz prawo do udziału w zyskach firmy (w formie dywidendy) i potencjalnie możesz zarobić na wzroście ceny samej akcji. Oczywiście, wiąże się to też z ryzykiem jeśli firma będzie sobie radzić gorzej, cena jej akcji może spaść.

Obligacje: dlaczego pożyczanie pieniędzy państwu i firmom może być opłacalne?

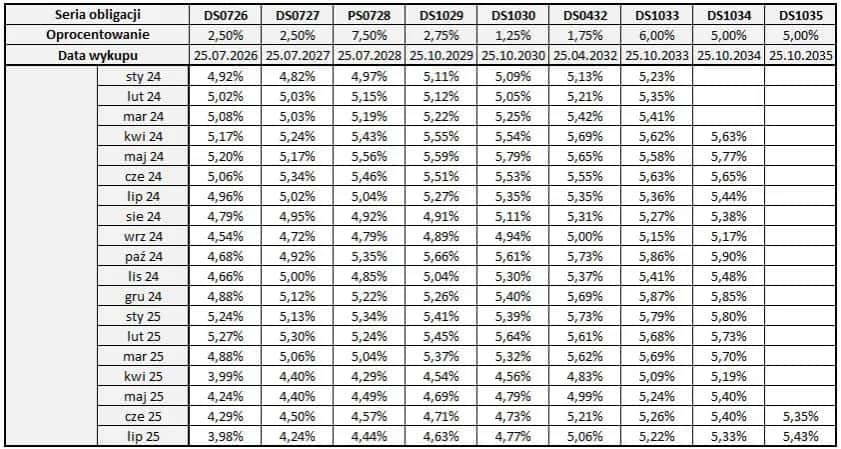

Obligacje to rodzaj dłużnych papierów wartościowych. Kupując obligację, w zasadzie pożyczasz pieniądze emitentowi, który zobowiązuje się do zwrotu pożyczonej kwoty w określonym terminie, zazwyczaj z dodatkowym oprocentowaniem. W Polsce najpopularniejsze są obligacje skarbowe, emitowane przez Skarb Państwa przykładem mogą być obligacje detaliczne, takie jak EDO czy COI, które często są atrakcyjne ze względu na ochronę przed inflacją. Istnieją również obligacje korporacyjne, emitowane przez firmy. Pożyczanie pieniędzy może być opłacalne, ponieważ obligacje często oferują stabilny, przewidywalny dochód, co czyni je ważnym elementem wielu portfeli.

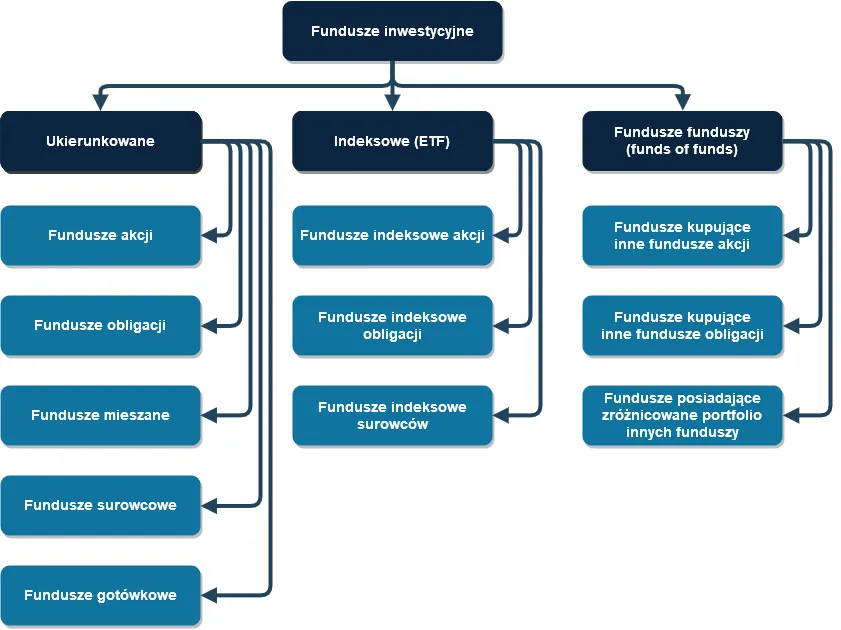

Fundusze inwestycyjne i ETF-y: prosty sposób na globalną dywersyfikację dla każdego

Fundusze inwestycyjne, zarządzane przez Towarzystwa Funduszy Inwestycyjnych (TFI), to świetny sposób na łatwe inwestowanie w szeroki koszyk akcji, obligacji czy innych aktywów. Jeszcze większą popularność zdobywają fundusze typu ETF (Exchange Traded Fund). Są one notowane na giełdzie jak akcje, ale w rzeczywistości śledzą dany indeks na przykład polski WIG20, amerykański S&P 500 czy globalny MSCI World. Ich ogromną zaletą są zazwyczaj niskie koszty zarządzania i możliwość natychmiastowej dywersyfikacji całego portfela, nawet przy niewielkim kapitale. To właśnie dlatego ETF-y stają się tak popularne w Polsce.

Nieruchomości: czy inwestowanie w "cegły" wciąż ma sens?

Inwestowanie w nieruchomości, czyli tzw. "cegły", od lat cieszy się popularnością. Może to oznaczać zakup mieszkania na wynajem, inwestycję w condohotele, partycypację w projektach deweloperskich, a nawet zakup jednostek funduszy typu REIT (choć w Polsce rynek ten jest mniej rozwinięty niż na Zachodzie). Nieruchomości mogą generować dochód z wynajmu oraz zyski ze wzrostu ich wartości. Trzeba jednak pamiętać o specyfice tego rynku w Polsce, związanej z kosztami zakupu, zarządzania i potencjalnymi trudnościami ze znalezieniem najemców.

Surowce i metale szlachetne: złoto jako bezpieczna przystań w niepewnych czasach

Inwestycje w surowce, takie jak ropa naftowa, czy metale szlachetne, jak złoto i srebro, mogą stanowić ciekawy dodatek do portfela. Można je realizować na różne sposoby: poprzez kontrakty CFD (instrumenty pochodne), fundusze ETF śledzące ceny surowców, a w przypadku metali szlachetnych także w formie fizycznej. Złoto od wieków uchodzi za tzw. "bezpieczną przystań" aktywo, które zazwyczaj zyskuje na wartości w okresach niepewności gospodarczej i politycznej, chroniąc kapitał przed spadkami na innych rynkach.

Kryptowaluty: cyfrowe aktywa dla odważnych. Ryzyko, które warto znać

Kryptowaluty, takie jak Bitcoin czy Ethereum, to stosunkowo nowy rodzaj aktywów cyfrowych, opartych na technologii blockchain. Charakteryzują się one bardzo dużą zmiennością, co oznacza, że ich cena może gwałtownie rosnąć, ale równie szybko spadać. Z tego powodu są one często traktowane jako składnik portfela o bardzo wysokim ryzyku, przeznaczony dla inwestorów o dużej tolerancji na wahania wartości. Zrozumienie ich specyfiki i potencjalnych ryzyk jest kluczowe przed podjęciem decyzji o inwestycji.

Lokaty bankowe i konta oszczędnościowe: fundament bezpieczeństwa i płynności

Nie zapominajmy o absolutnych podstawach bezpieczeństwa. Lokaty bankowe i konta oszczędnościowe to najbezpieczniejsza część każdego portfela. Zapewniają one wysoki poziom płynności (możesz łatwo wycofać pieniądze) i minimalne ryzyko utraty kapitału. Ich głównym minusem jest jednak niski potencjał zysku, szczególnie w środowisku niskich stóp procentowych. Mimo to, stanowią one ważny fundament, szczególnie dla części portfela, która ma być łatwo dostępna w razie nieprzewidzianych wydatków.

Jak zbudować swój pierwszy portfel inwestycyjny? Przewodnik krok po kroku

Krok 1: Określ swój cel i horyzont inwestycyjny: na co i na kiedy oszczędzasz?

Zanim zaczniesz inwestować, musisz odpowiedzieć sobie na fundamentalne pytanie: po co to robisz? Czy oszczędzasz na emeryturę za 30 lat? Może na zakup mieszkania za 5 lat? A może na studia dla dzieci, które rozpoczną się za 15 lat? Określenie celu inwestycyjnego jest kluczowe, ponieważ wpływa na to, jak długo możesz pozwolić sobie na zamrożenie kapitału czyli na Twój horyzont czasowy. Krótki horyzont czasowy (do 3 lat) zazwyczaj wymaga bezpieczniejszych inwestycji, podczas gdy długi horyzont pozwala na większe ryzyko w pogoni za wyższym zyskiem.

Krok 2: Poznaj swój apetyt na ryzyko: jakim typem inwestora jesteś?

Każdy z nas inaczej reaguje na ryzyko. Dla jednych spadek wartości portfela o 10% w ciągu miesiąca będzie powodem do paniki, dla innych naturalną zmiennością rynku. Twoja tolerancja na ryzyko, czyli Twoja indywidualna skłonność do akceptacji potencjalnych wahań wartości portfela, jest absolutnie kluczowa przy wyborze odpowiednich aktywów. Zastanów się, jak zareagowałbyś, gdyby Twoje inwestycje straciły na wartości. Czy spałbyś spokojnie, czy ciągle sprawdzał kursy? Twoja odpowiedź pomoże Ci określić, czy jesteś inwestorem konserwatywnym, zrównoważonym, czy może agresywnym.

Krok 3: Wybierz odpowiednie proporcje aktywów (alokacja): od czego zacząć?

Gdy już wiesz, jaki jest Twój cel, na jak długo inwestujesz i ile ryzyka jesteś w stanie zaakceptować, możesz przejść do kluczowego etapu: alokacji aktywów. To nic innego jak ustalenie, jakie proporcje Twojego portfela mają stanowić poszczególne klasy aktywów. Na przykład, inwestor konserwatywny może przeznaczyć 80% środków na obligacje i tylko 20% na akcje. Z kolei inwestor agresywny może odwrócić te proporcje. Dobra alokacja to serce każdej strategii inwestycyjnej i powinna być ściśle dopasowana do Twoich indywidualnych potrzeb.

Rodzaje portfeli inwestycyjnych: Który z nich jest dla Ciebie?

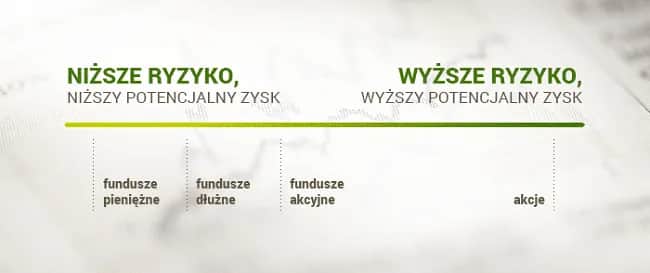

Portfel konserwatywny: gdy bezpieczeństwo jest Twoim priorytetem

Jeśli Twoim głównym celem jest ochrona kapitału i minimalizacja ryzyka, a potencjalny zysk jest sprawą drugorzędną, portfel konserwatywny będzie dla Ciebie najlepszym wyborem. Dominują w nim bezpieczne aktywa, takie jak obligacje skarbowe, lokaty bankowe czy fundusze rynku pieniężnego. Akcje stanowią niewielką część takiego portfela, a ich udział jest ograniczony do spółek o bardzo stabilnej pozycji rynkowej. Taki portfel charakteryzuje się niską zmiennością, co oznacza, że jego wartość nie powinna drastycznie spadać, nawet w trudnych czasach rynkowych.

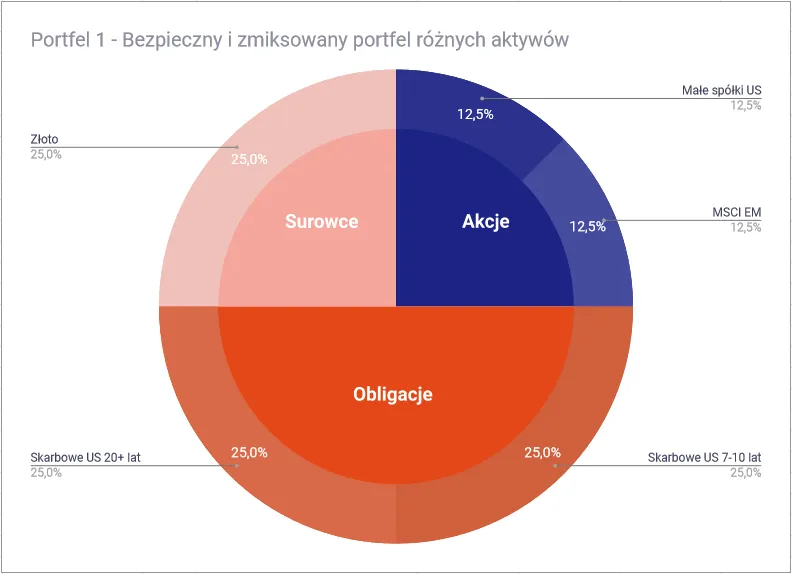

Portfel zrównoważony: złoty środek między wzrostem a stabilnością

Portfel zrównoważony to propozycja dla tych, którzy szukają złotego środka. Dąży on do osiągnięcia rozsądnego wzrostu kapitału, jednocześnie akceptując umiarkowany poziom ryzyka. Najczęściej spotykaną strukturą jest podział 50/50 lub 60/40 między akcje a obligacje. Taka proporcja pozwala czerpać korzyści ze wzrostu na rynkach akcji, jednocześnie ograniczając potencjalne straty dzięki stabilizującej roli obligacji. Jest to popularny wybór wśród osób, które chcą budować kapitał w średnim i długim terminie, ale nie chcą narażać się na ekstremalne wahania wartości.

Portfel agresywny: dla tych, którzy nie boją się ryzyka w pogoni za zyskiem

Portfel agresywny, nazywany również dynamicznym, jest przeznaczony dla inwestorów o wysokiej tolerancji na ryzyko, którzy dążą do maksymalizacji zysków. Charakteryzuje się on znaczną przewagą akcji, często z dodatkiem innych ryzykownych aktywów, takich jak akcje małych spółek, rynki wschodzące, czy nawet wspomniane wcześniej kryptowaluty. Taki portfel jest narażony na dużą zmienność jego wartość może gwałtownie rosnąć, ale także znacząco spadać w krótkim okresie. Jest to strategia odpowiednia dla osób z długim horyzontem inwestycyjnym, które są w stanie przetrwać okresy spadków bez paniki.

Najczęstsze błędy przy tworzeniu portfela i jak ich unikać

Brak dywersyfikacji: dlaczego stawianie wszystkiego na jedną kartę to zły pomysł?

Jak już wielokrotnie podkreślałem, brak dywersyfikacji to jeden z najpoważniejszych błędów, jakie można popełnić przy budowaniu portfela. Koncentrowanie całego kapitału w jednym lub kilku podobnych aktywach sprawia, że jesteś niezwykle podatny na ryzyko związane właśnie z tymi konkretnymi inwestycjami. Jeśli ta jedna akcja spadnie, albo ta jedna branża przeżyje kryzys, cały Twój portfel może znaleźć się w poważnych tarapatach. Pamiętaj o metaforze z jajkami rozłóż swoje środki, aby zwiększyć bezpieczeństwo.

Uleganie emocjom: jak panika i chciwość niszczą wyniki inwestycyjne?

Rynki finansowe bywają emocjonujące, ale właśnie dlatego trzeba trzymać emocje na wodzy. Panika podczas spadków cen może prowadzić do sprzedaży aktywów po najniższych cenach, a chciwość podczas hossy do kupowania na samej górce, tuż przed korektą. Obie te reakcje są irracjonalne i zazwyczaj niszczą wyniki inwestycyjne. Dobra strategia inwestycyjna powinna być oparta na racjonalnej analizie i długoterminowym planie, a nie na chwilowych nastrojach rynkowych czy własnych emocjach.

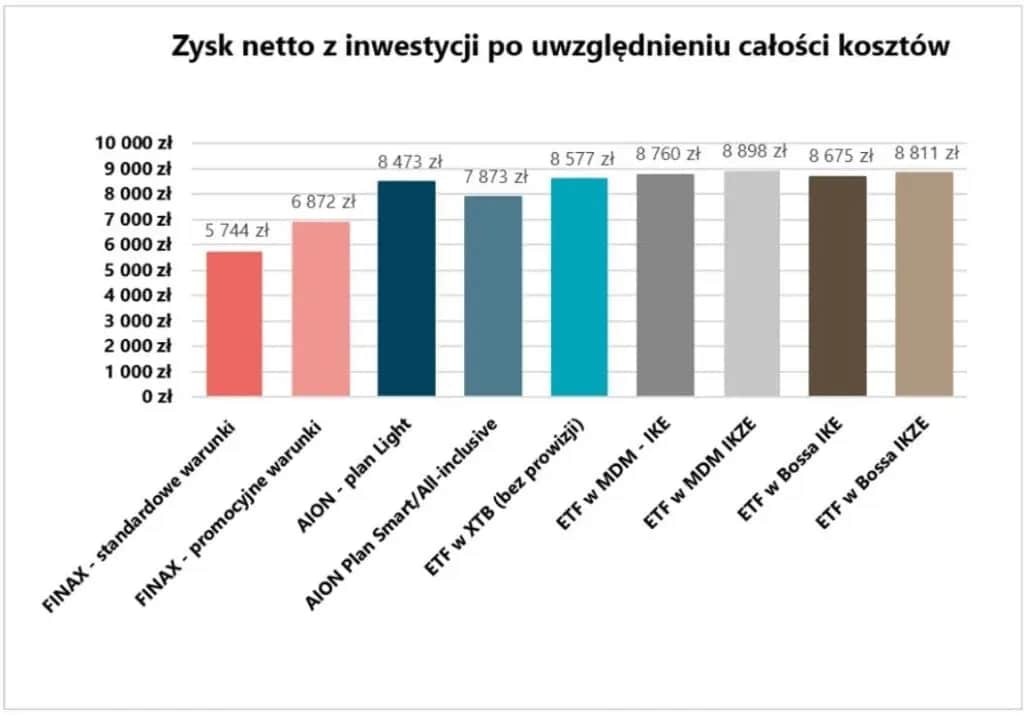

Ignorowanie kosztów i podatków: ukryci wrogowie Twojego portfela

Często zapominamy, że inwestowanie wiąże się z pewnymi kosztami. Mogą to być opłaty za zarządzanie funduszami, prowizje maklerskie od kupna i sprzedaży akcji, czy opłaty za prowadzenie rachunku. Te pozornie niewielkie kwoty, naliczane regularnie, mogą znacząco uszczuplić Twój zysk w długim okresie. Podobnie jest z podatkami. W Polsce zyski kapitałowe są opodatkowane (tzw. "podatek Belki"), a jego uwzględnienie w kalkulacjach jest kluczowe dla poznania realnego zwrotu z inwestycji. Zawsze zwracaj uwagę na koszty i kwestie podatkowe!

Przeczytaj również: Jak kupić złoto inwestycyjne? Kompletny przewodnik 2025

Portfel inwestycyjny to nie wszystko: O czym jeszcze musisz pamiętać?

Znaczenie regularnych dopłat i systematyczności (uśrednianie ceny)

Budowanie portfela to proces, który często przynosi najlepsze efekty, gdy jest regularny. Systematyczne dopłacanie do portfela, nawet niewielkich kwot, pozwala wykorzystać strategię uśredniania ceny zakupu (ang. Dollar-Cost Averaging). Polega ona na tym, że kupujesz więcej jednostek aktywów, gdy ich cena jest niska, a mniej, gdy cena jest wysoka. W dłuższej perspektywie uśrednia to cenę zakupu i minimalizuje ryzyko wejścia na rynek w najgorszym możliwym momencie.

Rebalancing, czyli porządki w portfelu. Kiedy i dlaczego warto je robić?

Z czasem, w wyniku zmian rynkowych, proporcje aktywów w Twoim portfelu mogą się rozjechać. Na przykład, jeśli akcje mocno zyskały na wartości, mogą stanowić większą część portfela, niż pierwotnie zakładałeś, zwiększając tym samym ryzyko. Rebalancing to proces przywracania pierwotnych proporcji. Polega na sprzedaży części aktywów, które zyskały na wartości, i dokupieniu tych, które straciły lub pozostały w tyle. Regularne "porządki" w portfelu (np. raz na rok) pomagają utrzymać go zgodnym z założoną strategią i poziomem ryzyka.

Rola poduszki finansowej jako fundamentu bezpieczeństwa przed rozpoczęciem inwestycji

Zanim zaczniesz myśleć o inwestowaniu, musisz mieć pewność, że jesteś finansowo zabezpieczony na wypadek nieprzewidzianych zdarzeń. Mowa o poduszce finansowej, czyli funduszu awaryjnym. Powinien on pokrywać Twoje podstawowe wydatki życiowe przez okres od 3 do 6 miesięcy. Posiadanie takiej poduszki jest absolutnie kluczowe, ponieważ pozwala uniknąć konieczności sprzedaży inwestycji w niekorzystnym momencie, gdy nagle potrzebujesz gotówki. To fundament bezpieczeństwa, bez którego nie powinno się rozpoczynać przygody z inwestowaniem.