Ten artykuł pomoże Ci zrozumieć, jakich realnych zysków możesz oczekiwać z funduszy inwestycyjnych. Dowiesz się, od czego zależy wysokość zarobków, poznasz różne typy funduszy, a także zrozumiesz wpływ opłat i podatków na Twoje inwestycje. Przygotuj się na konkretne dane i symulacje, które rozwieją Twoje wątpliwości.

Realne zyski z funduszy inwestycyjnych co musisz wiedzieć o potencjalnych zarobkach?

- Fundusze akcyjne mogą oferować średniorocznie 8-12% w długim terminie, obligacji 4-6%, a mieszane plasują się pomiędzy.

- Wysokość zysku zależy od typu funduszu, horyzontu inwestycyjnego, koniunktury rynkowej, opłat oraz globalnej sytuacji ekonomicznej.

- Zyski z funduszy inwestycyjnych są objęte 19% podatkiem Belki, pobieranym automatycznie przez TFI przy odkupieniu jednostek.

- Kluczowe opłaty to prowizja za zarządzanie (0,5-2,5% rocznie), a także potencjalne opłaty dystrybucyjne i za odkupienie, które obniżają ostateczny zysk.

- Każda inwestycja w fundusze wiąże się z ryzykiem utraty kapitału; wysoki potencjalny zysk idzie w parze z wyższym ryzykiem.

Jakich zysków z funduszy inwestycyjnych możesz realnie oczekiwać?

Kiedy mówimy o zyskach z funduszy inwestycyjnych, kluczowe jest zrozumienie, że podawane liczby to zazwyczaj wartości uśrednione, obliczone na podstawie historycznych danych. Rzeczywiste stopy zwrotu mogą się znacznie różnić w zależności od wielu czynników, a ich zmienność jest naturalną częścią inwestowania. Pamiętajmy, że przeszłość nie zawsze jest najlepszym prognostykiem przyszłości, ale daje nam pewne ramy do oceny potencjału poszczególnych klas aktywów.

Fundusze akcyjne: Największy potencjał, ale i największa zmienność

Fundusze akcyjne, inwestujące głównie w akcje spółek, historycznie oferują najwyższy potencjał zysku. W długim terminie, obejmującym ponad 10 lat, średnioroczne stopy zwrotu z takich funduszy w Polsce mogły oscylować w granicach 8-12%. Warto jednak podkreślić, że jest to związane z największą zmiennością. W krótszych okresach wyniki funduszy akcyjnych mogą być bardzo zróżnicowane, a nawet ujemne. Dobrym przykładem są solidne wyniki funduszy akcji polskich w 2024 roku, które skorzystały na dobrej koniunkturze na Giełdzie Papierów Wartościowych w Warszawie.

Fundusze obligacji: Bezpieczniejsza przystań dla Twoich oszczędności

Jeśli szukasz bezpieczniejszej opcji, fundusze obligacji skarbowych mogą być dobrym wyborem. Historycznie oferowały one zyski w okolicach 4-6% rocznie. Są one uważane za bezpieczniejsze, ponieważ inwestują w papiery dłużne emitowane przez państwo, które charakteryzują się niższym ryzykiem niewypłacalności. Oczywiście, niższe ryzyko oznacza zazwyczaj niższy potencjalny zwrot w porównaniu do funduszy akcyjnych.

Fundusze mieszane: Złoty środek między zyskiem a ryzykiem

Fundusze mieszane stanowią swego rodzaju kompromis między agresywnymi funduszami akcyjnymi a konserwatywnymi funduszami obligacji. Ich wyniki zazwyczaj plasują się pomiędzy stopami zwrotu charakterystycznymi dla tych dwóch skrajnych typów funduszy. Proporcje akcji i obligacji w portfelu funduszu mieszanego decydują o jego potencjalnym zysku i poziomie ryzyka.

Ile zarabiają fundusze surowcowe i nieruchomości?

Oprócz wspomnianych typów funduszy, istnieją również fundusze inwestujące w surowce czy nieruchomości. Ich potencjalne zyski są jednak bardziej specyficzne i silnie zależne od koniunktury na konkretnych rynkach surowcowych czy nieruchomościowych. Nie ma dla nich tak łatwo uchwytnych, uśrednionych danych, jak dla funduszy akcyjnych czy obligacyjnych. Są to bardziej specjalistyczne instrumenty, wymagające od inwestora głębszego zrozumienia specyfiki danego rynku.

Pamiętaj: Historyczne wyniki nie gwarantują zysków w przyszłości

To jest jedna z najważniejszych zasad, którą musisz zapamiętać. To, że fundusz osiągał dobre wyniki w przeszłości, nie oznacza, że będzie tak samo w przyszłości. Rynki finansowe są dynamiczne, a czynniki wpływające na ich zachowanie ciągle się zmieniają. Traktuj historyczne stopy zwrotu jako punkt odniesienia, ale nie jako pewnik.

Od czego tak naprawdę zależy Twój zarobek? Kluczowe czynniki pod lupą

Potencjalny zysk z inwestycji w fundusz inwestycyjny to nie tylko wynik jego strategii, ale także wypadkowa wielu innych, często niedocenianych czynników. Zrozumienie ich wpływu jest kluczowe dla świadomego inwestowania i realistycznej oceny oczekiwanych rezultatów.

Horyzont inwestycyjny: Dlaczego czas jest Twoim największym sprzymierzeńcem?

Im dłużej inwestujesz, tym większa szansa na osiągnięcie satysfakcjonujących zysków. Długi horyzont inwestycyjny pozwala na uśrednianie wahań rynkowych. Krótkoterminowe spadki, które mogłyby zniechęcić początkującego inwestora, w perspektywie wielu lat stają się mniej istotne. Dodatkowo, długoterminowe inwestowanie pozwala w pełni wykorzystać potęgę procentu składanego, gdzie zyski z poprzednich okresów same zaczynają generować kolejne zyski.

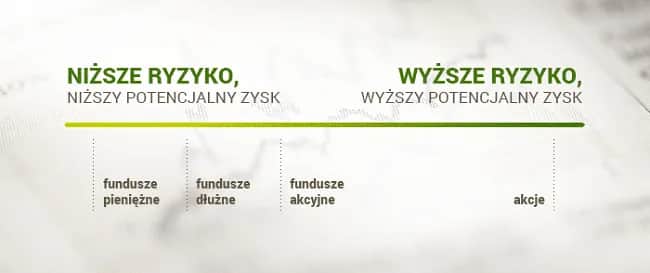

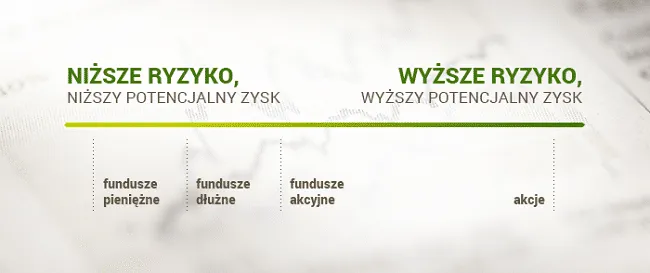

Poziom ryzyka: Jak apetyt na ryzyko wpływa na potencjalny zwrot?

Zasada jest prosta: wyższy potencjalny zysk zawsze idzie w parze z wyższym ryzykiem utraty kapitału. Fundusze akcyjne, oferujące potencjalnie najwyższe stopy zwrotu, niosą ze sobą również największe ryzyko. Z kolei fundusze obligacji, choć bezpieczniejsze, oferują niższy potencjalny zwrot. Kluczowe ryzyka, z którymi musisz się liczyć, to ryzyko rynkowe, walutowe, stóp procentowych oraz płynności.

Koniunktura na giełdzie: Jak hossa i bessa kształtują wyniki funduszy?

Ogólna kondycja rynków finansowych ma bezpośredni wpływ na wyniki funduszy. Okresy hossy, czyli wzrostów na giełdach, sprzyjają funduszom akcyjnym i mieszanym. Z kolei bessy, czyli spadki, mogą prowadzić do strat. Na koniunkturę wpływają również globalna sytuacja geopolityczna i ekonomiczna, takie jak inflacja, stopy procentowe czy wydarzenia polityczne.

Kompetencje zarządzających: Czy warto płacić ekspertom?

Funduszami zarządzają profesjonaliści, którzy analizują rynek i podejmują decyzje inwestycyjne. Ich kompetencje i doświadczenie mogą mieć kluczowe znaczenie dla wyników funduszu. Często wyższe opłaty za zarządzanie są uzasadniane właśnie profesjonalnym podejściem i potencjalnie lepszymi wynikami. Należy jednak pamiętać, że nawet najlepsi zarządzający nie są w stanie zagwarantować sukcesu w każdych warunkach rynkowych.

Ukryte koszty: Podatki i opłaty, o których musisz wiedzieć

Inwestowanie w fundusze wiąże się z pewnymi kosztami, które bezpośrednio obniżają Twój ostateczny zysk. Zrozumienie ich struktury i wpływu jest kluczowe dla maksymalizacji potencjalnych zarobków.

Podatek Belki w praktyce: Ile państwo zabierze z Twojego zysku?

W Polsce zyski kapitałowe, w tym te generowane przez fundusze inwestycyjne, są objęte 19% zryczałtowanym podatkiem, powszechnie znanym jako "podatek Belki". Co ważne, podatek ten jest pobierany dopiero w momencie, gdy zdecydujesz się odkupić jednostki uczestnictwa i zrealizować zysk. Towarzystwo Funduszy Inwestycyjnych (TFI) automatycznie potrąca należny podatek, dzięki czemu nie musisz samodzielnie rozliczać go w swoim rocznym zeznaniu podatkowym.

Opłata za zarządzanie: Stały koszt, który umniejsza Twój kapitał

Jest to główny i stały koszt związany z inwestowaniem w fundusze. Opłata za zarządzanie jest pobierana rocznie jako procent od wartości aktywów funduszu. Jej wysokość jest zróżnicowana i zazwyczaj wynosi od około 0,5% dla funduszy dłużnych do nawet 2-2,5% dla funduszy akcyjnych. Im wyższa opłata za zarządzanie, tym większa część Twojego potencjalnego zysku trafia do TFI.

Opłaty dystrybucyjne i za odkupienie: Jednorazowe koszty na starcie i na mecie

Oprócz opłaty za zarządzanie, niektóre fundusze mogą pobierać również inne opłaty. Opłaty dystrybucyjne, znane również jako opłaty za nabycie, są potrącane przy zakupie jednostek uczestnictwa. Z kolei opłaty za odkupienie (umorzenie) są pobierane, gdy sprzedajesz jednostki. Są to zazwyczaj koszty jednorazowe, ale mogą znacząco obniżyć Twój zwrot, szczególnie przy częstych transakcjach.

Jak porównywać koszty i wybrać fundusz, który nie "zje" Twoich zarobków?

- Analizuj tabelę opłat: Zawsze dokładnie sprawdzaj wszystkie opłaty wymienione w prospekcie informacyjnym funduszu. Zwróć uwagę nie tylko na opłatę za zarządzanie, ale także na ewentualne opłaty za nabycie czy odkupienie.

- Porównuj fundusze o podobnej strategii: Porównuj opłaty funduszy, które stosują podobną strategię inwestycyjną. Fundusz akcyjny powinien być porównywany z innym funduszem akcyjnym, a nie z funduszem obligacji.

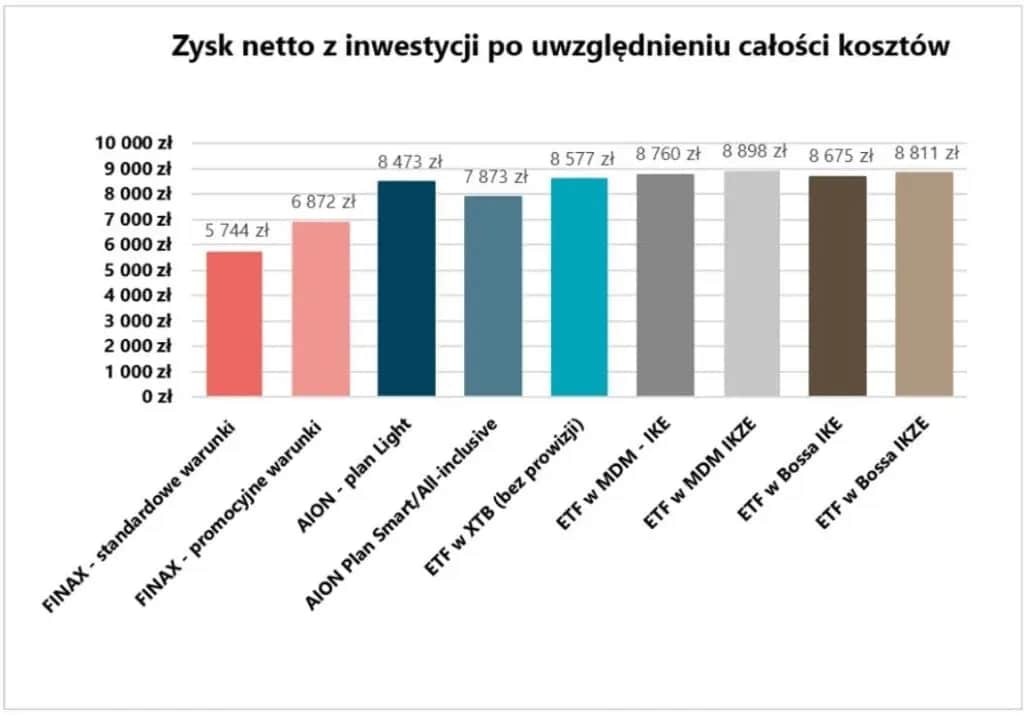

- Zwróć uwagę na fundusze pasywne (ETF): Fundusze ETF często charakteryzują się znacznie niższymi opłatami za zarządzanie niż tradycyjne fundusze aktywne. Mogą być atrakcyjną alternatywą, jeśli szukasz prostego i taniego sposobu na inwestowanie.

- Długoterminowa perspektywa: Pamiętaj, że nawet niewielka różnica w opłatach może mieć znaczący wpływ na Twój ostateczny zysk, zwłaszcza przy długoterminowym inwestowaniu.

Zysk a ryzyko: Jak znaleźć idealny balans dla swojego portfela?

Relacja między potencjalnym zyskiem a ponoszonym ryzykiem jest fundamentem każdej strategii inwestycyjnej. Świadome zarządzanie tym balansem jest kluczem do osiągnięcia celów finansowych przy akceptowalnym poziomie stresu.

Zasada numer jeden: Nie ma wysokich zysków bez ryzyka

To fundamentalna prawda rynków finansowych. Jeśli ktoś obiecuje Ci wysokie zyski bez ryzyka, powinieneś być bardzo sceptyczny. Im większy potencjalny zwrot, tym większe ryzyko, że możesz stracić część lub całość zainwestowanego kapitału. Zrozumienie tego mechanizmu pozwala na realistyczne podejście do inwestowania.

Dywersyfikacja: Prosty sposób na ograniczenie potencjalnych strat

Dywersyfikacja, czyli rozłożenie inwestycji na różne klasy aktywów, sektory gospodarki czy regiony geograficzne, jest podstawową strategią ograniczania ryzyka. Nie wkłada się wszystkich jajek do jednego koszyka. Inwestując w różne fundusze, które nie są ze sobą silnie skorelowane, zmniejszasz prawdopodobieństwo, że jednoczesny spadek wartości wszystkich Twoich inwestycji znacząco wpłynie na cały portfel.

Jak ocenić swój profil ryzyka przed podjęciem decyzji?

- Jak zareagowałbyś na stratę 10% kapitału? Czy byłbyś w stanie spokojnie poczekać na odbicie, czy sprzedałbyś wszystko w panice?

- Jakie są Twoje cele inwestycyjne i horyzont czasowy? Czy oszczędzasz na emeryturę za 30 lat, czy na wkład własny na mieszkanie za 5 lat? Dłuższy horyzont pozwala na większe ryzyko.

- Jaka jest Twoja obecna sytuacja finansowa? Czy masz stabilne dochody, poduszkę finansową na nieprzewidziane wydatki?

- Jakie masz doświadczenie z inwestowaniem? Czy jesteś początkującym, czy masz już pewne obycie na rynkach?

Zobacz to na liczbach: Przykładowa symulacja zysków z funduszy

Teoria jest ważna, ale liczby często przemawiają najmocniej. Przyjrzyjmy się dwóm przykładowym scenariuszom, aby zobrazować, jak różne czynniki mogą wpływać na ostateczny zysk z inwestycji w fundusze.

Scenariusz 1: Inwestycja 10 000 zł w fundusz stabilnego wzrostu na 5 lat

Załóżmy inwestycję 10 000 zł w fundusz mieszany (stabilnego wzrostu) na okres 5 lat. Przyjmujemy średnioroczną stopę zwrotu na poziomie 6% (co jest wartością pomiędzy funduszami obligacji a akcji) oraz roczną opłatę za zarządzanie w wysokości 1,5%. Po 5 latach, bez uwzględniania podatku, kwota mogłaby wzrosnąć do około 13 382 zł. Po odjęciu opłaty za zarządzanie (która jest naliczana od wartości portfela każdego roku), zysk brutto wyniósłby około 2 915 zł. Po potrąceniu 19% podatku Belki (około 554 zł), zysk netto wyniósłby około 2 361 zł.

Scenariusz 2: Inwestycja 10 000 zł w agresywny fundusz akcyjny na 10 lat

Teraz rozważmy inwestycję 10 000 zł w fundusz akcyjny na okres 10 lat, zakładając średnioroczną stopę zwrotu na poziomie 10% (co jest wartością realistyczną dla funduszy akcyjnych w długim terminie) oraz wyższą opłatę za zarządzanie 2,2%. Po 10 latach, bez uwzględniania podatku, kwota mogłaby wzrosnąć do około 25 937 zł. Po odjęciu opłat za zarządzanie, zysk brutto wyniósłby około 12 358 zł. Po potrąceniu 19% podatku Belki (około 2 348 zł), zysk netto wyniósłby około 10 010 zł.

Analiza wyników: Co te przykłady mówią o Twojej przyszłej inwestycji?

Porównując oba scenariusze, widzimy wyraźnie, jak dłuższy horyzont inwestycyjny i większe ryzyko (w postaci funduszu akcyjnego) mogą przełożyć się na znacznie wyższy zysk netto. W pierwszym przypadku inwestycja przyniosła ponad 2,3 tys. zł zysku, podczas gdy w drugim ponad 10 tys. zł. Należy jednak pamiętać, że są to jedynie przykłady symulacyjne. Rzeczywiste stopy zwrotu mogą być inne, a zmienność rynkowa może wpłynąć na wyniki w nieprzewidziany sposób.

Czy w perspektywie 2026 roku inwestowanie w fundusze nadal się opłaca?

Patrząc w przyszłość, na rok 2026 i kolejne lata, inwestowanie w fundusze nadal pozostaje atrakcyjną opcją dla wielu inwestorów. Kluczem jest jednak świadome podejście i dostosowanie strategii do aktualnych warunków rynkowych.

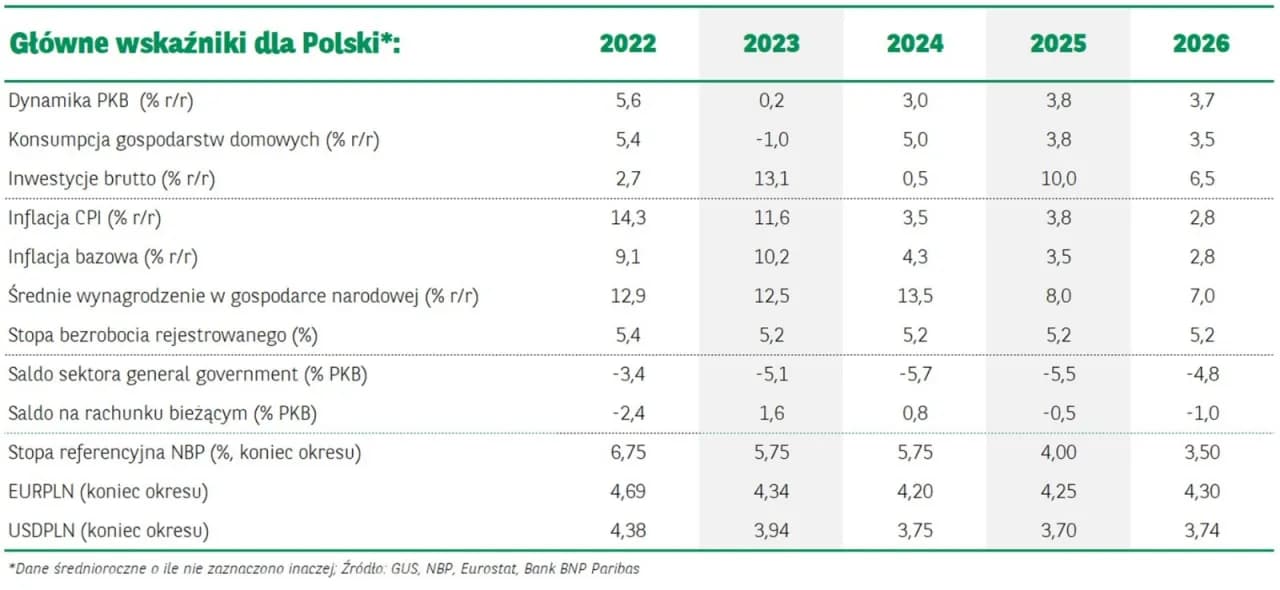

Aktualne trendy rynkowe: Które sektory i rynki dają największe nadzieje?

- Alternatywa dla lokat: W obliczu wciąż relatywnie niskich stóp procentowych na lokatach bankowych, fundusze inwestycyjne zyskują na popularności jako sposób na pomnażanie oszczędności.

- Potencjał w technologii i dywidendach: Sektor technologiczny, mimo swojej zmienności, nadal oferuje duży potencjał wzrostu. Równie interesujące mogą być fundusze inwestujące w spółki dywidendowe, które zapewniają regularny dochód.

- Dywersyfikacja globalna: Coraz więcej inwestorów decyduje się na dywersyfikację portfela poprzez inwestowanie na rynkach zagranicznych, co pozwala zmniejszyć ryzyko związane z pojedynczym rynkiem krajowym.

Fundusze aktywne vs pasywne (ETF): Co jest teraz mądrzejszym wyborem?

Obserwujemy rosnące zainteresowanie funduszami pasywnymi, takimi jak ETF-y (Exchange Traded Funds). Ich główną zaletą są zazwyczaj niższe opłaty za zarządzanie w porównaniu do tradycyjnych funduszy aktywnych. Chociaż fundusze aktywne mogą oferować potencjał wyższych zysków dzięki aktywnemu zarządzaniu, niższe koszty ETF-ów często sprawiają, że w długim terminie są one bardziej opłacalne dla inwestora indywidualnego.

Prognozy ekspertów: Czego możemy spodziewać się na rynkach?

Większość ekspertów przewiduje, że rynki finansowe w najbliższych latach będą nadal charakteryzować się pewną zmiennością. Nie oznacza to jednak, że inwestowanie w fundusze traci sens. Wręcz przeciwnie, długoterminowe inwestowanie, połączone ze świadomym zarządzaniem ryzykiem, nadal może przynieść satysfakcjonujące rezultaty. Kluczowe jest dostosowanie strategii do własnego profilu ryzyka i celów inwestycyjnych.

Przeczytaj również: Anioł Biznesu: Kim jest? Jak inwestuje i wspiera startupy?

Jak mądrze oszacować potencjał i zacząć inwestować w fundusze?

Rozpoczęcie inwestowania w fundusze nie musi być skomplikowane. Wystarczy przejść przez kilka kluczowych kroków, aby zbudować solidne podstawy dla swojej strategii.

Krok 1: Zdefiniuj swój cel inwestycyjny i horyzont czasowy

Zanim zainwestujesz pierwszą złotówkę, zastanów się, po co właściwie inwestujesz. Czy chcesz zbudować kapitał na emeryturę za 30 lat? A może oszczędzasz na wkład własny na mieszkanie za 5 lat? Odpowiedź na te pytania pomoże Ci określić odpowiedni horyzont czasowy, który z kolei wpłynie na wybór odpowiedniego typu funduszu.

Krok 2: Określ akceptowalny poziom ryzyka

Twoja tolerancja na ryzyko jest równie ważna jak cel inwestycyjny. Czy jesteś w stanie zaakceptować potencjalne spadki wartości Twoich inwestycji w zamian za szansę na wyższe zyski? Czy wolisz bezpieczniejsze, ale potencjalnie mniej zyskowne opcje? Szczera ocena własnej apetytu na ryzyko pozwoli Ci wybrać fundusze, które nie będą powodować nadmiernego stresu.

Krok 3: Wybierz odpowiedni typ funduszu i zacznij budować swój portfel

Mając zdefiniowany cel i profil ryzyka, możesz zacząć wybierać konkretne fundusze. Pamiętaj o zasadzie dywersyfikacji nie inwestuj wszystkiego w jeden typ funduszu. Zbuduj zdywersyfikowany portfel, który będzie odpowiadał Twoim potrzebom i celom. Zacznij od mniejszych kwot, jeśli dopiero zaczynasz, i stopniowo zwiększaj zaangażowanie w miarę zdobywania doświadczenia.