ROA: klucz do oceny efektywności zarządzania majątkiem firmy

- Wskaźnik Rentowności Aktywów (ROA) mierzy, jak efektywnie firma wykorzystuje swój majątek do generowania zysku netto.

- Oblicza się go dzieląc zysk netto przez aktywa ogółem i mnożąc przez 100%.

- Wysoki ROA oznacza efektywne zarządzanie, niski może wskazywać na problemy lub nieproduktywne aktywa.

- Wartość ROA należy zawsze interpretować w kontekście branżowym, ponieważ "dobry" wynik różni się w zależności od sektora.

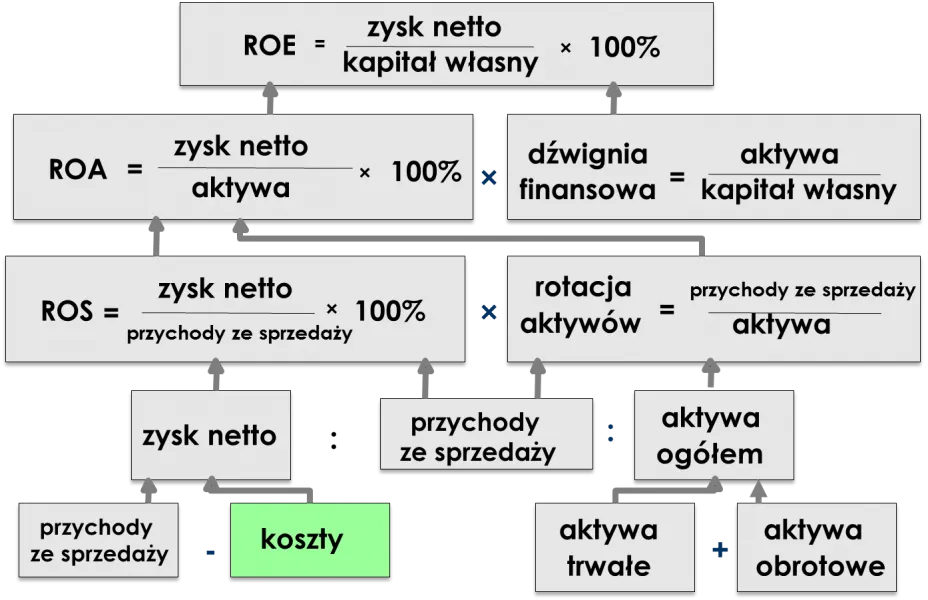

- ROA jest kluczowym elementem analizy Du Ponta, która rozkłada go na marżę zysku netto i rotację aktywów.

- Porównanie ROA z ROE (Rentownością Kapitału Własnego) pozwala ocenić wpływ zadłużenia na zyskowność.

ROA: co to jest i dlaczego jest kluczowy dla inwestora?

Wskaźnik ROA, czyli Return on Assets, to miara efektywności, która pokazuje, jak dobrze firma potrafi przekształcić posiadany przez siebie majątek w czysty zysk. Często patrząc tylko na zysk netto, możemy przeoczyć kluczowy aspekt zasoby, które zostały zaangażowane do jego wygenerowania. ROA wypełnia tę lukę, dostarczając informacji o tym, ile zysku przynosi każda jednostka aktywów. Jest to uniwersalny miernik sprawności zarządzania całym majątkiem przedsiębiorstwa, niezależnie od tego, czy mówimy o maszynach, budynkach, zapasach czy należnościach. Dla inwestora jest to sygnał, czy firma efektywnie wykorzystuje swoje zasoby, co bezpośrednio przekłada się na jej potencjał do generowania przyszłych zysków.

Jak krok po kroku obliczyć wskaźnik ROA? Poznaj niezbędny wzór

Obliczenie wskaźnika ROA jest stosunkowo proste i opiera się na danych dostępnych w podstawowych sprawozdaniach finansowych firmy. Podstawowy wzór wygląda następująco: ROA = (Zysk Netto / Aktywa Ogółem) * 100%. Zysk netto, czyli ostateczny wynik finansowy firmy po odjęciu wszystkich kosztów i podatków, znajdziemy w rachunku zysków i strat. Natomiast Aktywa Ogółem, czyli suma wszystkich zasobów posiadanych przez firmę, zarówno tych krótko- jak i długoterminowych, znajdziemy w bilansie. Dane te są publicznie dostępne w raportach okresowych spółek kwartalnych i rocznych, które firmy notowane na giełdzie publikują regularnie.

Często zdarza się, że dla dokładniejszej analizy, zamiast wartości aktywów na koniec okresu, stosuje się ich średnią wartość. Jest to tzw. "pułapka średniej wartości aktywów". Wynika ona z faktu, że zysk netto jest generowany przez cały okres, natomiast aktywa ogółem mogą znacząco się zmieniać w jego trakcie, na przykład w wyniku dużych inwestycji lub sprzedaży majątku. Użycie średniej wartości aktywów (sumy aktywów na początek i koniec okresu podzielonej przez dwa) pozwala lepiej odzwierciedlić, jak faktycznie zaangażowany kapitał pracował na wygenerowanie zysku w danym czasie.

Interpretacja wyniku ROA: jak czytać liczby, by podejmować lepsze decyzje?

Wysoki wskaźnik ROA jest zazwyczaj sygnałem pozytywnym. Oznacza, że firma efektywnie zarządza swoim majątkiem i potrafi generować znaczące zyski w stosunku do posiadanych zasobów. Im wyższa wartość ROA, tym lepiej firma wykorzystuje swoje aktywa. Jednakże, nawet wysoki ROA nie zawsze jest jednoznacznie pozytywny warto zawsze analizować go w kontekście branżowym oraz dynamiki zmian.

Niski wskaźnik ROA może sygnalizować kilka potencjalnych problemów. Może to oznaczać, że firma nieefektywnie wykorzystuje swoje zasoby, posiada zbyt dużą ilość aktywów, które nie przynoszą oczekiwanych zysków, lub po prostu działa w branży o niskich marżach. Niski ROA może być również wynikiem znaczących inwestycji, które jeszcze nie zaczęły przynosić pełnych efektów, ale w krótkim terminie obniżają wskaźnik. Warto zastanowić się, czy jest to sytuacja przejściowa, czy długoterminowy problem.

Ujemne ROA to sytuacja, w której firma ponosi straty. Oznacza to, że jej działalność operacyjna nie pokrywa kosztów, a aktywa nie tylko nie generują dodatniego zwrotu, ale wręcz "przepalają" kapitał. Jest to zdecydowanie negatywny sygnał, który wymaga natychmiastowej i dogłębnej analizy przyczyn problemów firmy.

Analiza trendu ROA w czasie jest często ważniejsza niż pojedynczy, wyizolowany wynik. Obserwowanie, jak wskaźnik zmienia się z kwartału na kwartał czy z roku na rok, pozwala ocenić, czy firma poprawia, czy pogarsza swoją efektywność w zarządzaniu majątkiem. Rosnący ROA jest zazwyczaj dobrym znakiem, świadczącym o poprawie kondycji operacyjnej, podczas gdy spadający wskaźnik może sygnalizować narastające problemy."Nie ma jednej uniwersalnej 'dobrej' wartości ROA. Poziom wskaźnika jest silnie uzależniony od specyfiki branży. Kluczowe jest porównywanie ROA firmy do średniej w jej branży oraz do wyników głównych konkurentów."

ROA w kontekście branżowym: dlaczego nie ma jednej "dobrej" wartości?

Poziom ROA jest mocno skorelowany z charakterystyką danej branży. Sektory kapitałochłonne, takie jak produkcja przemysłowa, energetyka czy transport, charakteryzują się dużymi nakładami na majątek trwały (maszyny, linie produkcyjne, infrastruktura). W takich branżach naturalnie niższe wartości ROA są akceptowalne, ponieważ wysoki koszt posiadanych aktywów musi zostać zrównoważony przez generowany zysk. Z drugiej strony, branże usługowe, technologiczne czy handlowe, które często opierają się na mniejszym majątku trwałym, a większym na kapitale intelektualnym czy relacjach z klientami, mogą osiągać znacznie wyższe wskaźniki ROA. Dlatego porównywanie ROA spółki produkcyjnej z firmą technologiczną bez uwzględnienia tego kontekstu jest bezcelowe.

Aby uzyskać rzetelne porównanie, inwestorzy powinni szukać danych o średnich wskaźnikach ROA dla poszczególnych branż. Takie informacje można znaleźć w specjalistycznych raportach branżowych, analizach rynkowych publikowanych przez domy maklerskie, a także w danych agregowanych przez portale finansowe czy giełdowe, które często prezentują zestawienia kluczowych wskaźników dla spółek z różnych sektorów polskiej giełdy.

Kluczem do miarodajnej oceny jest tzw. benchmarking, czyli porównywanie ROA analizowanej spółki nie tylko ze średnią branżową, ale także z jej bezpośrednimi konkurentami. Pozwala to zidentyfikować liderów efektywności w danym sektorze i zrozumieć, co wyróżnia najlepsze firmy na tle pozostałych. Analiza ta powinna uwzględniać nie tylko aktualne wartości, ale także ich dynamikę na przestrzeni kilku lat.

ROA vs. ROE: kluczowa różnica, którą musi znać każdy inwestor

| Wskaźnik | Charakterystyka |

|---|---|

| ROA (Return on Assets) | Mierzy efektywność wykorzystania CAŁEGO majątku firmy do generowania zysku. Pokazuje, jak dobrze firma zarządza swoimi aktywami, niezależnie od sposobu ich finansowania. Jest to wskaźnik efektywności operacyjnej. |

| ROE (Return on Equity) | Mierzy rentowność kapitału własnego. Pokazuje, ile zysku generuje kapitał zainwestowany przez akcjonariuszy. Jest to wskaźnik zyskowności z perspektywy właściciela. |

Dlatego analiza obu wskaźników razem ROA i ROE daje znacznie pełniejszy obraz stabilności i rentowności firmy. Wysokie ROE przy niskim ROA może być sygnałem ostrzegawczym o nadmiernym zadłużeniu, podczas gdy wysokie wartości obu wskaźników sugerują silną i efektywną firmę, która potrafi generować zyski zarówno z posiadanych aktywów, jak i dla swoich akcjonariuszy.

Zaawansowana analiza, czyli co kryje się wewnątrz ROA? Model Du Ponta

Model Du Ponta to rozszerzona analiza, która pozwala głębiej zrozumieć, co dokładnie wpływa na poziom wskaźnika ROA. Rozkłada on ROA na dwa kluczowe komponenty: Marżę Zysku Netto oraz Wskaźnik Rotacji Aktywów. Pozwala to zidentyfikować, czy wysoka rentowność wynika z umiejętności firmy do osiągania wysokich marż na sprzedaży, czy z efektywnego zarządzania aktywami, które generują dużą sprzedaż przy relatywnie niskim zaangażowaniu kapitału.

- Marża Zysku Netto = (Zysk Netto / Przychody ze Sprzedaży)

- Rotacja Aktywów = (Przychody ze Sprzedaży / Aktywa Ogółem)

Dzięki analizie Du Ponta możemy precyzyjnie określić, co napędza rentowność firmy. Czy jest to zdolność do sprzedawania produktów po wysokich cenach i osiągania dużej marży na każdej transakcji? A może firma jest mistrzem w efektywnym wykorzystaniu swojego majątku, generując ogromną sprzedaż przy stosunkowo niewielkich aktywach? Zrozumienie tych dynamik pozwala na bardziej świadomą ocenę strategii firmy i jej potencjału do wzrostu.

Najczęstsze błędy w analizie ROA i jak ich unikać

- Ignorowanie kontekstu branżowego: Porównywanie ROA spółek z różnych branż bez uwzględnienia ich specyfiki jest częstym błędem. "Dobry" wynik w jednej branży może być słabym w innej. Zawsze porównuj z konkurencją i średnią branżową.

- Porównywanie spółek o różnej strukturze kapitału bez uwzględnienia ROE: Samo ROA nie mówi wszystkiego. Jeśli firma ma bardzo niskie ROA, ale wysokie ROE, może to oznaczać wysokie zadłużenie, co zwiększa ryzyko. Analizuj oba wskaźniki razem.

- Opieranie się na jednorazowym wyniku zamiast na analizie trendów: Pojedynczy wynik ROA może być mylący. Ważniejsze jest obserwowanie jego dynamiki w czasie czy wskaźnik rośnie, czy maleje. Trend często lepiej odzwierciedla rzeczywistą kondycję firmy.

- Niezrozumienie wpływu zdarzeń jednorazowych na zysk netto i wartość aktywów: Duże, jednorazowe zdarzenia (np. sprzedaż aktywów, odpisy) mogą znacząco zaburzyć wynik ROA w danym okresie. Zawsze sprawdzaj, czy wynik nie jest zniekształcony przez takie zdarzenia, i analizuj dane "oczyszczone" z jednorazowych pozycji, jeśli to możliwe.