Podział nieruchomości z kredytem hipotecznym jak to zrobić krok po kroku i na co uważać?

- Zgoda banku jest kluczowa przy każdej próbie zmiany statusu kredytu hipotecznego lub współwłaścicieli.

- Możliwe są trzy główne scenariusze: przejęcie kredytu przez jednego współwłaściciela, sprzedaż nieruchomości lub jej fizyczny podział.

- Bank zawsze ponownie ocenia zdolność kredytową osoby przejmującej dług, aby upewnić się, że jest ona w stanie samodzielnie spłacić zobowiązanie.

- Orzeczenie sądu o podziale majątku nie zwalnia automatycznie z długu hipotecznego nadal istnieje solidarna odpowiedzialność wobec banku.

- Koszty związane z podziałem obejmują taksy notarialne, opłaty sądowe, wycenę rzeczoznawcy oraz ewentualne opłaty bankowe.

- Solidarna odpowiedzialność oznacza, że bank może dochodzić spłaty od każdego z dłużników, niezależnie od wewnętrznych ustaleń.

Podział nieruchomości z kredytem: dlaczego to takie wyzwanie?

Podział nieruchomości obciążonej hipoteką to jedno z największych wyzwań prawno-finansowych, z jakimi możemy się zmierzyć. Wynika to przede wszystkim z faktu, że nieruchomość jest zabezpieczeniem kredytu bankowego, a bank ma swoje własne interesy i zasady, których musi przestrzegać. Każda zmiana właściciela lub obciążenia hipotecznego wymaga jego zgody. Bez niej, nawet prawomocne orzeczenie sądu dotyczące podziału majątku nie rozwiąże problemu zobowiązania wobec banku.

Solidarna odpowiedzialność kredytobiorców: co to oznacza w praktyce?

Gdy nieruchomość jest obciążona wspólnym kredytem hipotecznym, zazwyczaj mamy do czynienia z solidarną odpowiedzialnością kredytobiorców. Co to oznacza w praktyce? To prosty, lecz często niedoceniany fakt: bank ma prawo dochodzić spłaty całego zadłużenia od każdego z Was, niezależnie od tego, jakie macie między sobą ustalenia dotyczące podziału majątku czy spłaty rat. Nawet jeśli w umowie z bankiem widnieją dwa nazwiska, a sąd w wyroku rozwodowym przyznał nieruchomość na wyłączną własność jednemu z Was, bank nadal może domagać się zapłaty od osoby, która już nie jest właścicielem nieruchomości. To właśnie dlatego zgoda banku jest tak fundamentalna.

Rozwód, spadek, zniesienie współwłasności: kiedy najczęściej stajesz przed tym problemem?

Problem podziału nieruchomości obciążonej kredytem hipotecznym najczęściej pojawia się w kilku kluczowych sytuacjach życiowych. Po pierwsze, jest to podział majątku po rozwodzie. Sąd może przyznać nieruchomość jednemu z małżonków, ale jak już wspomniałem, orzeczenie to nie zwalnia drugiego z długu wobec banku. Po drugie, mamy do czynienia z działem spadku. Spadkobiercy dziedziczą nie tylko aktywa, ale i pasywa, co oznacza, że wspólnie dziedziczą zarówno nieruchomość, jak i związane z nią zobowiązanie kredytowe. Muszą oni wspólnie podjąć decyzję, co dalej z nieruchomością i kredytem, a ich decyzje podlegają ocenie banku. Wreszcie, jest to zniesienie współwłasności, które może nastąpić na drodze polubownej, u notariusza, lub poprzez postępowanie sądowe, gdy współwłaściciele nie mogą dojść do porozumienia. W każdym z tych przypadków kluczowa jest współpraca z bankiem.

Rola banku: kluczowy gracz, którego nie możesz zignorować

Musimy sobie jasno powiedzieć: bank jest kluczowym graczem w każdym procesie dotyczącym podziału nieruchomości obciążonej hipoteką. Jako wierzyciel hipoteczny, bank ma decydujący głos w większości spraw. Bez jego zgody nie można dokonać zasadniczych zmian, takich jak zwolnienie jednego ze współwłaścicieli z długu. Bank, analizując wniosek o przejęcie kredytu przez jedną osobę, przeprowadza ponowną analizę jej zdolności kredytowej. Musi mieć pewność, że ta osoba jest w stanie samodzielnie udźwignąć ciężar spłaty całego pozostałego zadłużenia. To nie jest formalność, to zabezpieczenie interesów banku.

Trzy główne scenariusze podziału nieruchomości z kredytem

Na szczęście, istnieje kilka głównych scenariuszy, które pozwalają rozwiązać problem podziału nieruchomości obciążonej kredytem hipotecznym. Każdy z nich ma swoje plusy i minusy, a wybór najlepszego zależy od konkretnej sytuacji finansowej i prawnej wszystkich zaangażowanych stron. Zazwyczaj są to:

Scenariusz 1: Przejęcie nieruchomości i kredytu przez jedną osobę

To najczęstsze rozwiązanie, szczególnie popularne po rozwodzie. Jeden ze współwłaścicieli decyduje się przejąć na siebie pełną własność nieruchomości oraz cały ciężar kredytowy. Oznacza to, że musi on nie tylko spłacić drugiego współwłaściciela (co jest osobną kwestią finansową), ale przede wszystkim uzyskać zgodę banku na zwolnienie go z długu hipotecznego. Bank musi wtedy ocenić jego indywidualną zdolność kredytową, aby upewnić się, że jest on w stanie samodzielnie spłacać zobowiązanie. Jest to proces wymagający starannego przygotowania dokumentacji i cierpliwości.

Scenariusz 2: Sprzedaż nieruchomości: czyste konto dla wszystkich

Jeśli przejęcie kredytu przez jednego ze współwłaścicieli nie jest możliwe na przykład z powodu braku wystarczającej zdolności kredytowej lub po prostu braku woli takiej transakcji sprzedaż nieruchomości staje się najprostszym i często najlepszym wyjściem. Uzyskane ze sprzedaży środki są w pierwszej kolejności przeznaczane na spłatę pozostałego zadłużenia wobec banku. Dopiero po uregulowaniu kredytu hipotecznego, pozostała kwota jest dzielona między współwłaścicieli zgodnie z ich udziałami. Ta opcja również wymaga ścisłej współpracy z bankiem, który musi wydać promesę wykreślenia hipoteki po całkowitej spłacie kredytu.

Scenariusz 3: Fizyczny podział nieruchomości: kiedy jest to w ogóle możliwe?

Fizyczny podział nieruchomości jest możliwy tylko w specyficznych sytuacjach, gdy nieruchomość daje się faktycznie podzielić na odrębne, funkcjonalne części. Przykładem może być duży dom, który można zaadaptować na dwa niezależne lokale mieszkalne lub działka budowlana, która spełnia wymogi podziału. Należy jednak pamiętać, że nawet po fizycznym podziale, hipoteka obciążająca pierwotną nieruchomość staje się hipoteką łączną. Oznacza to, że bank nadal może dochodzić swoich praw z każdej z nowo powstałych części nieruchomości. Jest to proces skomplikowany i rzadziej stosowany niż dwa poprzednie scenariusze.

Przejęcie kredytu przez jednego współwłaściciela: przewodnik krok po kroku

Przejęcie kredytu hipotecznego przez jednego ze współwłaścicieli to proces, który wymaga starannego planowania i wykonania. Oto kroki, które zazwyczaj trzeba podjąć:

Krok 1: Wstępne porozumienie między współwłaścicielami fundament całego procesu

Zanim podejdziesz do banku czy urzędów, kluczowe jest wstępne porozumienie między wszystkimi współwłaścicielami. Musisz ustalić, kto chce przejąć nieruchomość i kredyt, na jakich warunkach będzie spłacany drugi współwłaściciel, oraz czy obie strony są gotowe podjąć współpracę z bankiem. Bez wzajemnego zrozumienia i zgody, dalsze kroki będą bardzo utrudnione, a wręcz niemożliwe.

Krok 2: Wycena nieruchomości: ile jest warta i jak ustalić kwotę spłaty?

Kolejnym ważnym krokiem jest wycena nieruchomości. Zazwyczaj robi to niezależny rzeczoznawca majątkowy. Wartość rynkowa nieruchomości jest kluczowa nie tylko do ustalenia ewentualnej kwoty spłaty dla drugiego współwłaściciela, ale także dla banku, który ocenia wartość zabezpieczenia. Pamiętaj, że sąd, ustalając wartość nieruchomości w postępowaniu o podział majątku, co do zasady przyjmuje jej wartość rynkową, pomijając obciążenie hipoteczne. Dług jest rozliczany osobno między stronami.

Krok 3: Złożenie wniosku w banku: jakie dokumenty będą potrzebne w 2025 roku?

Gdy macie już wstępne porozumienie i wycenę, czas na kontakt z bankiem. Będziesz musiał złożyć wniosek o zmianę warunków umowy kredytowej. Zazwyczaj bank będzie wymagał następujących dokumentów:

- Wniosek o zmianę warunków umowy kredytowej (przejęcie długu przez jednego kredytobiorcę).

- Dokumenty tożsamości osoby przejmującej kredyt.

- Dokumenty potwierdzające dochody i zatrudnienie osoby przejmującej kredyt.

- Aktualny operat szacunkowy nieruchomości.

- Umowa o podział majątku lub zniesienie współwłasności (jeśli została już sporządzona).

- Potwierdzenie spłaty drugiego współwłaściciela (jeśli dotyczy).

Pamiętaj, że lista ta może się różnić w zależności od banku.

Krok 4: Ponowne badanie zdolności kredytowej: jak bank oceni osobę przejmującą dług?

Bank przeprowadzi ponowne, szczegółowe badanie zdolności kredytowej osoby, która ma przejąć dług. Analizie podlegać będą jej dochody, wydatki, historia kredytowa oraz stabilność finansowa. Celem jest upewnienie się, że osoba ta jest w stanie samodzielnie spłacać całe pozostałe zobowiązanie bez ryzyka dla banku. To kluczowy etap, od którego zależy powodzenie całego procesu.

Krok 5: Podpisanie aneksu do umowy kredytowej i umowy u notariusza

Jeśli bank pozytywnie oceni zdolność kredytową i wyrazi zgodę, nastąpią dwa kluczowe podpisania. Po pierwsze, aneks do umowy kredytowej z bankiem, który formalnie zmieni warunki kredytu i zwolni drugiego współwłaściciela z długu. Po drugie, umowa u notariusza dotycząca przeniesienia własności nieruchomości na osobę przejmującą kredyt oraz ewentualnych rozliczeń między współwłaścicielami.

Co zrobić, gdy bank odmawia przejęcia kredytu?

Niestety, nie zawsze wszystko idzie zgodnie z planem. Zdarza się, że bank odmawia zgody na przejęcie kredytu. W takiej sytuacji nie można się poddać istnieją alternatywne rozwiązania.

Brak zdolności kredytowej: najczęstsza przyczyna odmowy

Najczęściej bank odmawia zgody, gdy osoba przejmująca dług nie posiada wystarczającej zdolności kredytowej. Oznacza to, że jej dochody nie są wystarczające, aby samodzielnie spłacać całe pozostałe zobowiązanie, lub że inne obciążenia finansowe są zbyt wysokie.

Alternatywne rozwiązania: od nadpłaty kredytu po sprzedaż nieruchomości

Gdy bank odmawia, warto rozważyć inne opcje. Jedną z nich jest nadpłata części kredytu, aby zmniejszyć pozostałe zobowiązanie i tym samym poprawić zdolność kredytową osoby przejmującej dług. Jeśli to nie pomoże, pozostaje sprzedaż nieruchomości, o której już wspominaliśmy. Jest to często najprostsze rozwiązanie, które pozwala na spłatę zobowiązań i podział pozostałych środków.

Czy można "zmusić" bank do wyrażenia zgody? Realia prawne

Ważne jest, aby zrozumieć, że nie można "zmusić" banku do wyrażenia zgody na przejęcie długu. Decyzja banku ma charakter handlowy i opiera się na ocenie ryzyka. Nawet jeśli sąd wyda orzeczenie dotyczące podziału majątku, nie reguluje ono bezpośrednio stosunku z bankiem. Bank działa na podstawie własnych procedur i oceny sytuacji finansowej kredytobiorcy.

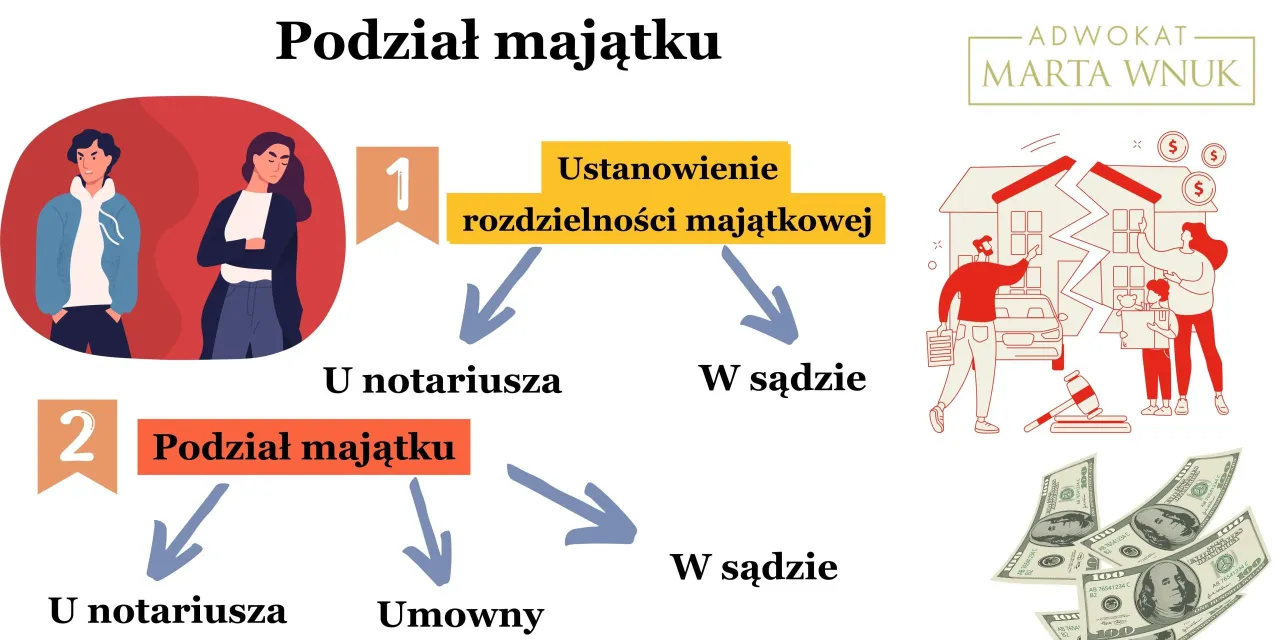

Podział nieruchomości: umowny czy sądowy?

Podział nieruchomości można przeprowadzić na dwa sposoby: polubownie, w drodze umowy, lub przymusowo, przez postępowanie sądowe.

Podział umowny (notarialny): szybszy i tańszy, ale wymaga pełnej zgody

Podział umowny jest zdecydowanie szybszą i tańszą opcją. Wymaga jednak pełnej zgody wszystkich współwłaścicieli na proponowane rozwiązanie oraz, co oczywiste, zgody banku na ewentualne zmiany w umowie kredytowej. Całość procedury odbywa się u notariusza.

Postępowanie sądowe o podział majątku/zniesienie współwłasności: gdy nie ma porozumienia

Gdy współwłaściciele nie są w stanie dojść do porozumienia, konieczne staje się postępowanie sądowe o podział majątku lub zniesienie współwłasności. Sąd, po analizie sytuacji i dowodów, wyda orzeczenie określające sposób podziału nieruchomości. Należy jednak pamiętać, że orzeczenie to nie rozwiązuje automatycznie problemu długu wobec banku.

Jak orzeczenie sądu wpływa na Twoje zobowiązanie wobec banku?

Podkreślam to raz jeszcze, ponieważ jest to niezwykle ważne: orzeczenie sądu o podziale majątku nie zwalnia automatycznie z długu hipotecznego. Nadal istnieje solidarna odpowiedzialność wobec banku. Dopiero uzyskanie zgody banku na zmianę kredytobiorcy lub całkowita spłata kredytu może uwolnić byłych współwłaścicieli od wzajemnych zobowiązań wobec banku.

Koszty podziału nieruchomości z hipoteką: co musisz wiedzieć?

Podział nieruchomości wiąże się z szeregiem kosztów, o których należy pamiętać, planując całą operację.

Opłaty sądowe i taksy notarialne: co, gdzie i ile?

Jeśli sprawa trafia do sądu, trzeba liczyć się z opłatami sądowymi. W przypadku podziału umownego, głównym kosztem będzie taksa notarialna, która zależy od wartości nieruchomości i rodzaju umowy. Notariusz pobierze również opłaty za sporządzenie wypisów aktu notarialnego i wniosków do księgi wieczystej.

Prowizje i opłaty bankowe za aneksowanie umowy

Bank, zgadzając się na zmianę warunków umowy kredytowej i przejęcie długu przez jednego współwłaściciela, może naliczyć prowizje i opłaty za przygotowanie i podpisanie aneksu do umowy. Warto zapytać o nie na etapie składania wniosku.

Koszt rzeczoznawcy majątkowego i innych niezbędnych dokumentów

Niezbędna będzie również wycena nieruchomości przez rzeczoznawcę majątkowego, co generuje dodatkowy koszt. Mogą pojawić się także inne, mniejsze koszty związane z uzyskaniem niezbędnych dokumentów, takich jak wypisy z rejestrów gruntów czy zaświadczenia.

Przeczytaj również: Jak sprawdzić firmę w KRD? Kompletny przewodnik krok po kroku

Jak uniknąć najczęstszych pułapek przy podziale nieruchomości?

Podczas podziału nieruchomości z kredytem hipotecznym łatwo o błędy. Oto kilka najczęściej spotykanych pułapek, których warto unikać.

Błędne przekonanie, że orzeczenie sądu zwalnia z długu wobec banku

To najpoważniejsze i najczęstsze błędne przekonanie. Jak już wielokrotnie podkreślałem, orzeczenie sądu dotyczące podziału majątku nie ma mocy zwalniającej z długu wobec banku. Bank nadal traktuje wszystkich pierwotnych dłużników jako odpowiedzialnych za spłatę zobowiązania, dopóki formalnie nie zmieni umowy.

Zaniżanie wartości nieruchomości przy ustalaniu spłaty

Niektórzy próbują zaniżyć wartość nieruchomości, aby zmniejszyć kwotę spłaty dla drugiego współwłaściciela. Jest to ryzykowne, ponieważ sąd w postępowaniu o podział majątku opiera się na wartości rynkowej, a zaniżanie jej może prowadzić do niekorzystnych dla nas decyzji lub konieczności ponownego przeprowadzenia wyceny.

Ignorowanie kwestii podatkowych związanych z podziałem lub sprzedażą

Podział nieruchomości lub jej sprzedaż mogą wiązać się z obowiązkami podatkowymi. Należy pamiętać o podatku od czynności cywilnoprawnych (PCC) przy przeniesieniu własności, a także o ewentualnym podatku dochodowym od osób fizycznych (PIT) w przypadku sprzedaży nieruchomości, jeśli nie korzystamy ze zwolnień. Warto skonsultować się z doradcą podatkowym, aby uniknąć nieprzyjemnych niespodzianek.